【安聯投信事件評析】ISM製造業PMI連兩月破50 震盪難免後市仍有機會

簡述

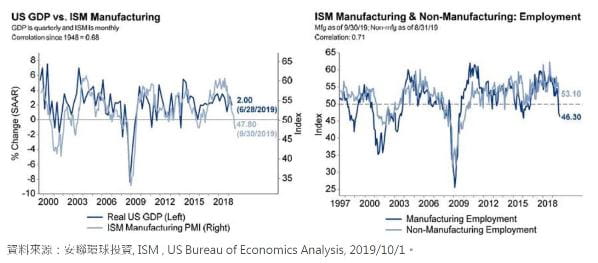

美國總統川普持續與中國打貿易戰、美國消費者支出減少和美國主要工廠製品銷售疲軟,使投資人對美國經濟感到憂心,如今ISM製造業採購經理人指數連續兩個月低於50榮枯線,進一步加深金融市場對美國第四季經濟成長可能急遽放緩的憂慮。

事件說明

- 週二美國供應管理協會(ISM)公布的9月製造業PMI終值報 47.8,不僅遠低於預期的50.5,亦低於8月的 49.1,創下2009年6月來最低水準。

- 道瓊工業指數下跌1.28%,標準普爾指數下跌1.23%,那斯達克指數下跌1.13%。

事件評析

市場主要擔心的因素如下:

- 美國總統川普持續與中國打貿易戰、美國消費者支出減少和美國主要工廠製品銷售疲軟,使投資人對美國經濟感到憂心,如今ISM製造業採購經理人指數連續兩個月低於50榮枯線,進一步加深金融市場對美國第四季經濟成長可能急遽放緩的憂慮。

- 市場猜測數據的疲弱,部分是來自9月中旬美國通用汽車全面性的罷工,有鑑於經濟數據不佳,投資市場更預期聯準會仍將在12月再度降息一碼。

基於以下因素,其實不需過度悲觀:

- ISM調查對象主要偏向全球性的美國大型企業,圍繞在中美貿易和英國退歐的不確定性著實對全球貿易構成了負面影響,而且也抑制了美企在全球投資和消費支出數據,但也讓市場燃起聯準會降息繼續祭出寬鬆的貨幣和財政政策,冀望能提供市場更多資金和流動性。

- 根據CME的聯邦基金利率期貨顯示,聯準會在10月降息25個基點的最新機率躍升至62.5%(昨天為40%)。

- 單一觀看ISM數據並不足以精準評判經濟是否衰退,應綜合評估包含非農就業數據、ADP就業、平均工時與時薪、工廠訂單、建築許可發放等數據。

- 美國經濟放緩是全球已知的共識,相對於即將實施加徵的關稅(如原先推遲到12/15的電子消費品相關關稅),市場預期會有一波預期性的庫存拉貨潮,對於Q4的經濟相關數字目前看法依然不會太差。

投資建議:

- 全球經濟動能減緩,聯準會仍在後續仍有降息空間,有利於債券資產,投資人可以:

- 以複合債作為債券核心配置,除了分散風險外,也不漏接任何投資機會。

- 看好聯準會持續降息的投資人,可考慮拉長債券存續期間,強化債券的資本利得,例如全球公債,或是為長久環境計畫而發行的綠色債券。

- 希望降低波動的投資人,可以考慮降低存續期間,以強化收息為主,例如多元信用債券,或是短天期高收益債,善用其相對抗震的特性,在週期中後段的震盪中降波動、尋收益。

- 但考量經濟僅是降溫,並非悲觀,投資人亦須保留風險性資產的部位:

- 以兼具收益與成長特質的多重資產作為核心配置長期持有,發揮對股市跟漲抗跌的效果,不放棄任何機會。

- 美國仍是經濟成長的火車頭、並支撐美元維持高檔,建議多重資產的核心部位可以以美元強資產為主 。

- 保留部分現金,若股市出現較大的拉回,可以適度逢低佈局,分批買進,特別是留意新興市場,如亞股(台股、中國)、亞債的機會。

基金策略:

安聯四季豐收債券組合基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) / 安聯四季回報債券組合基金(基金之配息來源可能為本金)

- 目前基金維持彈性現金比重以因應市場波動,並配置部分利率型債種如投資級債與公債,可望受惠經濟放緩、利率溫和下行的環境。

- 聯準會利率政策保持中立彈性,風險性資產如股市與高收債則回歸基本面,在高收債配置上維持審慎與精選;此外,在市場震盪時美元相對抗震,配置上相對偏好美元債,以期降低投組波動。

安聯綠色債券基金

- 綠色債券發行機構主要是進行環境解決方案或支援工作。

- 目前基金存續期間長達7.8年,有利於在降息環境下創造資本利得,且目前組合95%以上為投資等級債,投資區域也有近9成在成熟市場,面臨市場波動可望有相對抗震的表現。

安聯美國短年期高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)

- 本基金投資團隊之目標以保護優先,同時瞄準收益機會。在公司挑選上偏好低景氣循環的公司,也就是深度發掘較不受景氣起伏、且體質穩健的企業,例如居家安全系統、工具設備租賃等支援服務業,以及無線通訊等電信服務等,因此遭遇事件或市場循環影響時,可望相對抗震同時發掘收益機會。

- 自5月3日成立以來,儘管遇到5月初貿易戰升溫、7月聯準會政策調整等事件,基金在市場波動加大情況下的走勢仍然穩健。未來將持續深度發掘上述短存續期高收益企業債,以較低波動參與收益。

安聯多元信用債券基金(本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金)

- 目前存續期間仍控制在2-4年之間,不特別對利率走勢做太大的押注,預期主要報酬仍以企業債的利差為主。金融債部位以高優先清償債為優先,降低信用風險;非金融債則持續集中在短存續期的債券。信評分佈方面,集中在BBB~BB級,以較佳的長期風險報酬比為目標,並減碼CCC級債。另外配合股市震盪,伺機放空股票指數期貨。

安聯收益成長基金與安聯收益成長多重資產基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)

- 企業獲利仍是投資團隊密切觀察的關鍵,Q2財報季表現佳,市場焦點轉向Q3預期,基金股票偏好通信服務與金融、減碼消費與工業,可轉債則增加軟體與Fintech,高收債則側重BB-B級品質較佳公司。

- 基金掩護性買權約為25%至50%區間,若波動加大將伺機增加部位,以受惠震盪市場推升權利金的收益。

- 去年至今三大資產組合持續發揮跟漲抗跌的特性。美國市場基本面仍保持良好態勢,儘管短期波動,但分散資產布局及跟漲抗跌特性相對是投資人進可攻退可守的不錯選擇之一。

安聯中國策略基金/中華新思路基金

- 市場情緒有所改善,但後續仍有變數,預期企業持續尋找解決方案,對獲利及股市干擾中長期將逐漸鈍化,而近期政治局會議重提六個穩,財政政策將持續加力,去槓桿節奏進一步放慢,亦有助於提升信心。後續觀察終端需求狀況,惟個別產業/公司表現或有不同,需密切觀察,此外,預期中國官方仍可望有包括人行降準、減稅降費、資本市場開放、消費刺激等政策釋出,以穩定市場。

安聯台股系列基金(台灣科技、台灣大壩、台灣智慧)

- 短期難料、聚焦長期,長期持續看好包括5G/AI/車用電子/雲端伺服器/速度提升/物聯網等成長趨勢,並關注貿易戰的影響與發展適時調整。2019年總體經濟成長趨緩、後續央行立場與動向亦值得追蹤留意。

【股市資金觀測】市場關注美中貿易復談 股市動能略降溫

簡述

全球市場關注即將展開的美中貿易談判,投資情緒漸趨觀望,致使全球股市上周表現大致處於整理格局微疲弱;從資金流向觀察,根據美銀美林引述EPFR統計顯示,全球股市除歐非中東地區資金呈現微幅淨流入外,其餘皆呈失血狀態,整體量能較前一周收窄。