【市場快訊】政策調整在即 投資的下一步

在近期會議中,不難發現聯準會將目光從通膨擴及勞動市場層面,但就業和經濟的降溫,是從強勁的勢頭向穩健過度,加之企業獲利表現維持亮眼,我們認為,後續市場行情依然可期。

多重資產做核心 兼顧收益與成長

市場表現

- 接近政策調整時點∶週三聯準會全體同意,連續第8次,維持政策利率於5.25%-5.50%區間,聲明重申在更有信心之前不會降息,對關注風險的措辭,也從”通膨”改為”雙向風險(通膨與就業),有鑑於通膨自7%峰值大幅下降,同時範圍更為廣泛,主席鮑爾會後稱理事普遍認為已更接近適合降息的時點,最快9月可望降息,將權衡過早或等待太久的風險,政策調整的幅度取決於政策目標的進展,此外表示行動與否與政治因素無關。

- 通膨和就業:聲明指就業增長放緩(前次為強勁),並提及失業率上升,對控制通膨的措辭也更為明確,從”溫和”改為”進一步”取得進展,會後主席鮑爾表示勞動市場強勁但未過熱,轉 弱的風險偏低,隨勞動參與率上升和移民增長,就業缺口縮小之下工資增長也隨之放緩,個人消費支出指數(PCE)仍略高於長期目標,但對朝2%邁進的信心增強。

- 經濟方面:聯準會維持對經濟的正面肯定,認為美國經濟保持堅穩(Solid)擴張,鮑爾提及雖然消費支出放緩,但一系列指標顯示勞動市場和上半年經濟增長保持穩健,現階段不希望看見就業市場顯著的繼續降溫,如果有超出預期的變化,進一步走弱,將採取對應的行動,硬著陸的機率很低,整體經濟沒有過熱也未看見急遽走弱的情況。

- 資產負債表方面:維持前次決議的縮表計畫,規模為每月250億美元公債,350億美元不動產抵押證券(MBS)(超過部分則轉為再投入公債);關於央行數位貨幣方面,鮑爾表示進展有限,沒有就相關問題進行討論。

- 後續展望:政策立場將基於廣泛資訊進行評估,包括勞動市場、通膨壓力、通膨預期,金融及國際發展。

市場反應

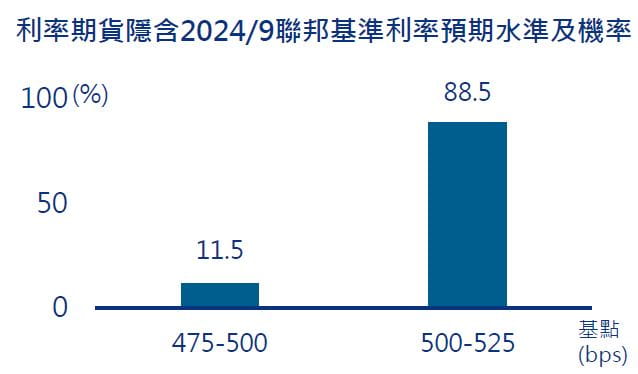

- 聯準會維持利率不變,但聲明指對抗通膨取得進展,主席鮑爾稱在通膨如預期下降,且就業市場保持目前的狀態之下,最快9月可望降息,隨著政策調整的時點接近,市場風險偏好回升,昨日美股收高,三大指數收盤悉數上漲,標普500指數上漲1.58%,道瓊工業指數上漲0.24%

- 那斯達克指數上漲2.64%,美國10年期公債殖利率降6基準點收4.141%,美元指數跌0.44%

- 收在104.1,CME利率期貨隱含下次會議降息機率為88.5%,全年降息預期上升。

資料來源:CME,2024/8/1。

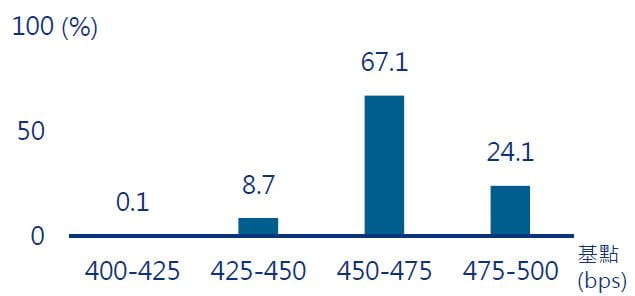

資料來源:CME,2024/8/1。

企業基本面佳,市場環境依舊有利風險資產表現

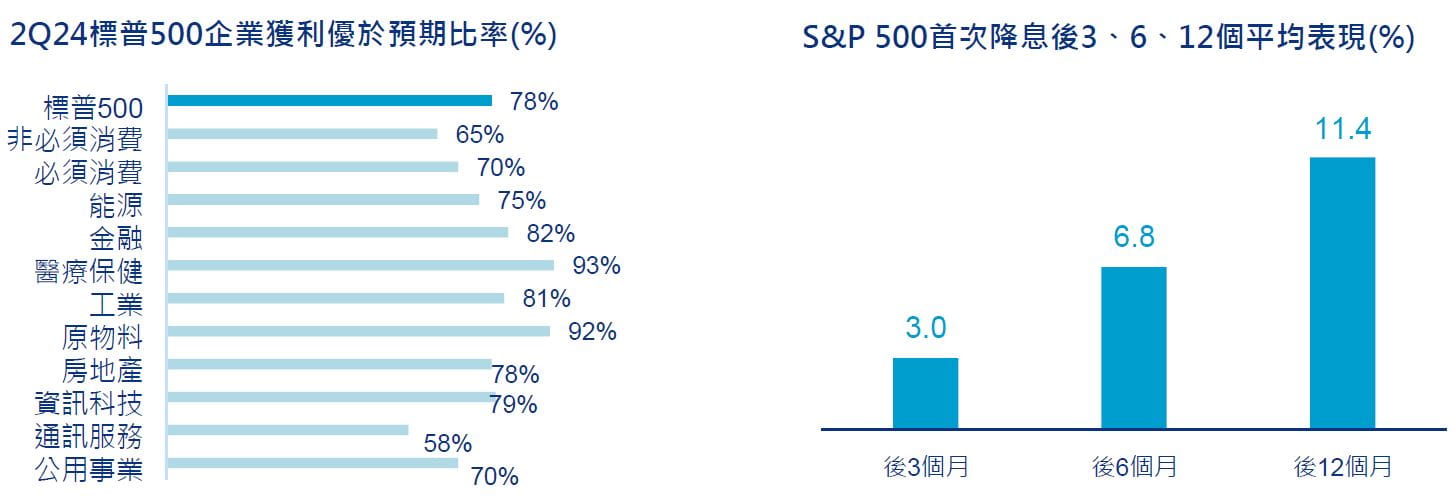

- 進入下半年,因投資人衡量經濟數據和紛擾雜音,近期波動有感增加,但回歸基本面,可以看到目前已公布財報的標普500企業中,有78%獲利優於預期,更為廣泛的類股獲利復甦,符合近期風格輪動的背景,同時漲幅集中度的下降,也展現了更為健康的市場結構,在基本面亮眼的基礎下,這將有助提供後續市場表現支持。

- 隨著控制通膨的目標取得進展,聯準會對調整政策的信心也有所增強,而預料利率調降,將繼續營造有利風險資產表現的環境,回顧1980年以來的歷次降息周期,在首次降息後的3、6、12個月,標普500指數平均上漲3.0%、6.8%及11.4%。

資料來源:左:Refinitiv,2024/7/31;右:Morgan Stanley,2024/5/21,1980-2019降息週期首次降息。

多重資產做核心 兼顧收益與成長

在近期會議中,不難發現聯準會將目光從通膨擴及勞動市場層面,但就業和經濟的降溫,是從強勁的勢頭向穩健過度,加之企業獲利表現維持亮眼,我們認為,後續市場行情依然可期,展望後市,政治局勢的雜音可能逐漸佔據頭條焦點,投資人可以多重資產策略布局,尋求結構成長驅動的多元收益和成長機會,同時平衡可能的潛在波動,建議可以:

(1) 多重資產做核心:尋成長顧收益,以多重資產布局,應對政經雜音可能引發的潛在波動風險

(2) 降息有望啟動:首選優質複合債爭取收益,搭配短年期公司債控波動

(3) 分批建立部位:留意長線題材帶動的結構成長機會,如台股、智慧城市及AI人工智慧

【安聯投信 獨立經營管理】

投資涉及風險。投資的價值和收益可能會上升也可能下降,投資者可能無法收回全部投資本金。[*] 過往表現不代表未來表現。本文屬於行銷溝通,僅基於提供資訊為目的。本文不構成購買、出售或持有任何有價證券的投資意見或推薦,也不應被視為出售要約或招攬購買任何有價證券之要約。本文中所表達的觀點和意見如有變更,恕不另行通知,這些觀點和意見是發行時本公司或其關係企業之觀點和意見。本文所使用之數據來自各種被認定為可靠的來源,但無法保證其正確性或完整性,本公司對於因使用這些數據而引起的任何直接或間接損失不承擔任何責任。不論形式為何,複製,發布,提取或傳輸本文內容都不被允許。本文所述之投資機會未考慮任何特定人士的特定投資目標、財務狀況、知識、經驗或特定需求,因此無法獲保證。投資人不能以本文取代其本身之判斷,且應完全為其投資及交易決定負責。主動式管理之投資無法保證表現將超越大盤。相較於投資等級有價證券,非投資等級之可轉換債或固定收益有價證券承擔更大的本金風險。債券市場投資存在風險,包含市場風險、利率風險、發行人風險、信用風險、通貨膨脹風險及流動性風險。大多數債券及債券策略的價值會受到利率變動之影響。債券價格通常會隨著利率上升而下降,期限較長的債券受到的影響可能更大。信用風險反映發行人及時償還利息或本金的能力-評級越低,違約風險越高。多元化無法確保獲利或保護不受損失。股票趨於波動,且不提供固定的回報率。非投資等級或垃圾債券有較低的信用評等及涉及較高的本金風險。債券價格通常會隨著利率上升而下降。期限較長的債券所帶來的影響可能更大。安聯證券投資信託股份有限公司 | 地址:台北市104016中山北路2段42號8樓 | 客服專線:(02)8770-9828Allianz Global Investors Taiwan Ltd. | 8F, No. 42, Sec. 2, Zhongshan N. Rd., Taipei 104016 Taiwan, R.O.C. | TEL: +886-2-8770-9828。 3761765