【尋找新的收益來源】適應持續低利率的環境

簡述

低成長、低利率的環境已在全球牢牢確立,而多種外部力量因素,將阻礙未來幾年情況的改善。這導致投資人追尋收益之路空前複雜。

低成長、低利率的環境已在全球牢牢確立,而多種外部力量因素,將阻礙未來幾年情況的改善。這導致投資人追尋收益之路空前複雜。

重點提要

- 全球經濟目前處於低成長狀態,今年情況若有改善也將是不穩定的;未來數年,經濟成長速度勢將進一步放緩。

- 金融危機期間出現的通縮力量顯然仍在發揮作用,通膨預期仍頑固地保持在低位。

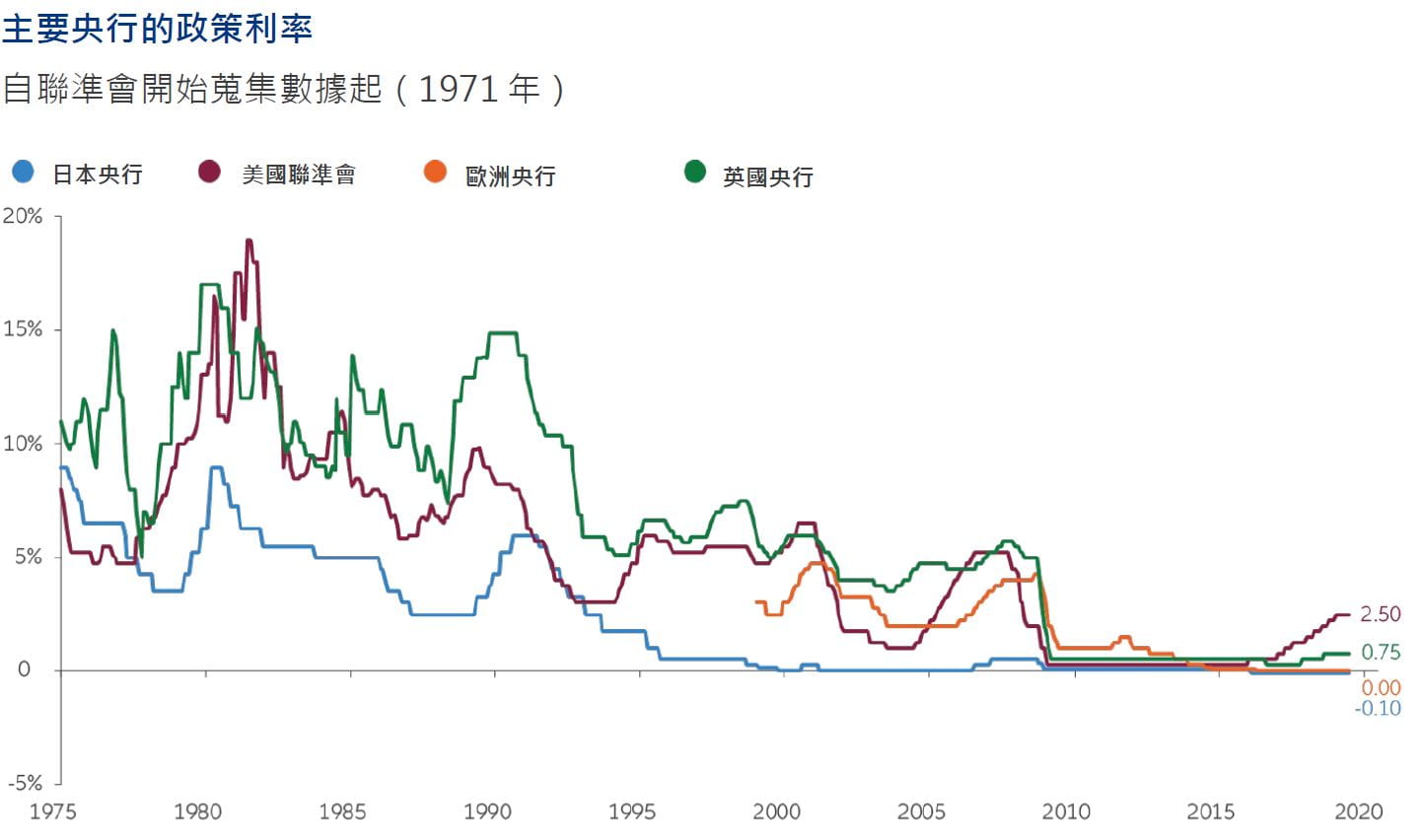

- 主要央行被迫修正策略:現在已不再是可以升息的時候。

- 低利率勢將維持一段較長的時間,人口和經濟因素(包括人口老化和生產力成長放緩)加重了利率的下跌壓力。

眼下投資人正目睹利率長期保持在低位的一種新範式,未來將必須適應這種長期低利率的環境。已開發國家的短期利率很少像現在這麼牢固地保持在極低的水準,這成為了各期間利率進一步下滑的條件,而且僅僅幾個月前,我們都沒料到低利率將維持更久的時間。

之所以如此,首先是受週期因素影響。全球主要央行本來正繼續或剛開始推動貨幣政策正常化,但全球經濟放緩使它們有點措手不及。

根據國際貨幣基金組織(IMF)4月初公佈的最新預測,70%的全球經濟2019年很可能將放緩。全球經濟成長率2018年達到3.8%之後,2019和2020年估計分別將為3.5%和3.6%。已開發國家的放緩趨勢甚至將更顯著:2018年成長率為2.3%,2019和2020年估計分別將為2.0%和1.7%。

美國經濟動能料將明顯放緩:今年成長率估計為2.3%,2020年降至1.9%,受財政刺激措施逐漸取消所影響。

歐元區的情況變化更大:2019年經濟成長率之前估計有1.6%,如今已降至1.3%。

歐元區成長放緩主要是受德國拖累:因為外部需求轉弱,而且汽車業陷入困境,德國經濟成長已大幅放緩,2019年成長率估計不會高於0.8%。義大利的表現也拖累歐元區,2019年經濟成長率估計僅為0.1%。另一方面,中國經濟雖然也正放緩,但成長率仍顯著高於其他經濟體。中國經濟2019年料成長6.3%,低於2018年的6.6%。

成長若有改善,也將會是脆弱的

不可否認的,IMF預期今年下半年經濟成長有所改善,受若干因素的支持,包括中國的經濟刺激方案、金融市場信心恢復,以及受危機衝擊的新興市場國家如阿根廷和土耳其逐漸回穩。

但是,一種前所未見的風險環境將繼續構成壓力,而且可能破壞下半年的潛在復甦。英國脫歐衍生的不確定性仍未消除,美國與主要貿易夥伴(尤其是中國和歐洲)關係緊張則正阻礙全球貿易。

根據世界貿易組織(WTO)的資料,2019年全球貿易預計將成長2.6%,成長率低於2018年的3.0%。歐元區方面,義大利可能隨時爆出問題:義國公共債務高達該國GDP的130%,而歐盟與義國民粹派政府即將進行的洽商可能令市場更加波動。

通膨預期頑固地保持在低位,經濟活動增加看來已不再能夠顯著影響通膨。歐洲方面,通膨預期跌至2016年之後的低點1.32%──逼近空前低位,顯著低於歐洲央行略低於2%的中期目標水準。

美國方面,根據不含能源和食物的核心個人消費支出物價指數衡量的通膨率(PCE,美國聯準會重視的通膨指標)堅定地保持在2%下方──4月為1.6%,儘管工資顯著成長,而且美國失業率跌至1969年以來的低點。金融危機期間出現的通縮力量顯然仍在發揮作用。

主要央行因此被迫修正策略。簡而言之,現在已不再是可以升息的時候。

央行將必須維持寬鬆的貨幣政策

歐洲方面,一如歐洲央行總裁德拉吉已經表明,經濟前景不確定加上通膨預期降低,意味著歐洲央行中期而言將被迫奉行極度寬鬆的貨幣政策。在6月於葡萄牙辛特拉舉行的歐洲央行論壇上,德拉吉宣佈,歐洲央行已做好準備推出更多刺激措施。這可能包括進一步降息和恢復購買資產。

在可見的未來,歐洲央行絕不可能升息。該行目前陷於自設的陷阱裡:在總體經濟狀況比現在有利的時候,歐洲央行未能比較果斷地推動貨幣政策正常化。此外,歐洲央行也正在為行動上落後於聯準會付出代價:該行2015年才推出量化寬鬆方案,比聯準會晚了七年。

美國方面,經歷了九次升息(包括2018年四次)之後,貨幣政策正常化已擱置。聯準會如今持續受到來自市場和白宮要求寬鬆貨幣的壓力。

聯準會主席鮑威爾今年稍早宣佈暫停升息,目前正致力保持平衡:受家庭消費支撐,美國經濟表現仍強韌,充分就業的目標甚至已超額達成。

不過,聯邦公開市場委員會(FOMC)6月的聲明指出,經濟活動「正以溫和的速度增加」,相對於5月聲明指經濟活動「強健」已變得比較審慎。鮑威爾表示,他正密切關注局勢發展,已做好必要時採取適當行動的準備;這是在並未明確提到降息的情況下,打開了降息的大門。

人口和經濟因素將持續壓低利率

假以時日,目前的低利率狀態可能將變得比較穩固,這背後有結構因素。

不談某些經濟學家提出的長期停滯論(secular stagnation),我們仍可看到,已開發國家的經濟成長潛力水準如今顯著低於之前數十年。所謂經濟成長潛力水準,是指一個經濟體充分利用其生產要素(勞動力和資本),無論經濟週期處於什麼狀態,在不製造通膨壓力的情況下可以達到的成長率。

人口老化、投資萎靡、生產力成長受損(儘管科技加速進步),目前正使利率承受下跌壓力。成長轉弱限制了投資,人口老化則推高儲蓄率。需求下跌和儲蓄增加壓低了利率的「中性」水準──既不刺激也不抑制經濟活動的利率水準。

我們必須注意的另一個因素,是根據《巴塞爾協定III》中相當重要的流動性比率要求,銀行業者的準備金中必須有一定百分比的高品質流動資產(HQLA),以便應付市場動盪時的需求。這些高品質流動資產主要是主權債券。受央行的量化寬鬆措施影響,這種資產供給有限,而銀行業者對這種可作為擔保品的債券卻有強勁的需求;這種情況將繼續壓低利率。

經濟成長潛力水準下跌,通膨預期相當低,均衡利率看來勢將長期低於以往的水準。在這種情況下,因為投資人認為短期利率處於低位的情況極為穩固,整條殖利率曲線的結構均受影響。

這是觀點上的根本轉變,而投資人正目睹一種新範式:傳統的收益來源已枯竭,某些領域甚至出現了負殖利率。負殖利率債券目前占已開發國家未到期債券約三分之一,歐元區的比例更是高於三分之一,以德國和法國最嚴重。彭博巴克萊全球負殖利率綜合債務指數顯示,負殖利率債務2016年達到12.2兆美元的高點之後,隨後兩年減少,但過去六個月間增加超過3兆美元,6月底時已達到12.9兆美元。

在此情況下,投資人追尋收益之路空前複雜。

【安聯投信投資透視】聯準會降息是否將提振風險資產?

簡述

我們認為聯準會很可能將於2019年下半年啟動降息週期;聯邦公開市場委員會已經表示,下次採取行動將是降息。