【安聯投信投資透視】聯準會降息是否將提振風險資產?

簡述

我們認為聯準會很可能將於2019年下半年啟動降息週期;聯邦公開市場委員會已經表示,下次採取行動將是降息。

重點提要

- 我們認為聯準會很可能將於2019年下半年啟動降息週期;聯邦公開市場委員會已經表示,下次採取行動將是降息。

- 雖然美國經濟成長正放緩,我們並不認為經濟將於接下來六個月內陷入衰退;因此,聯準會即將展開的降息行動將是「保險型」降息週期。

- 股市和債市以往在保險型降息週期內表現良好;歷史經驗顯示,保險型降息週期展開後一年內,標準普爾500指數的報酬率平均為20.4%。

- 雖然保險型降息週期歷年來帶給投資人不錯的報酬,我們目前在風險資產市場繼續偏向持有防禦型和較高品質的資產,尤其是考慮到市場今年上半年已有強勁的表現。

聯準會下一步將是放寬貨幣政策

在聯邦公開市場委員會(FOMC)6月的會議上,聯邦準備理事會主席鮑威爾及其團隊釋出了超乎市場預期的鴿派訊息,示意聯準會已經做好準備,願意在必要時「適當地」放寬貨幣政策。聯準會發表政策聲明、經濟預測和召開記者會之後的數次補充說明顯示,聯準會下次採取行動將是降息。

特別注意的是:

- FOMC的聲明刪去了「保持耐性」的說法,同時指經濟活動「溫和」,而全球前景面臨的不確定性則已「增加」。

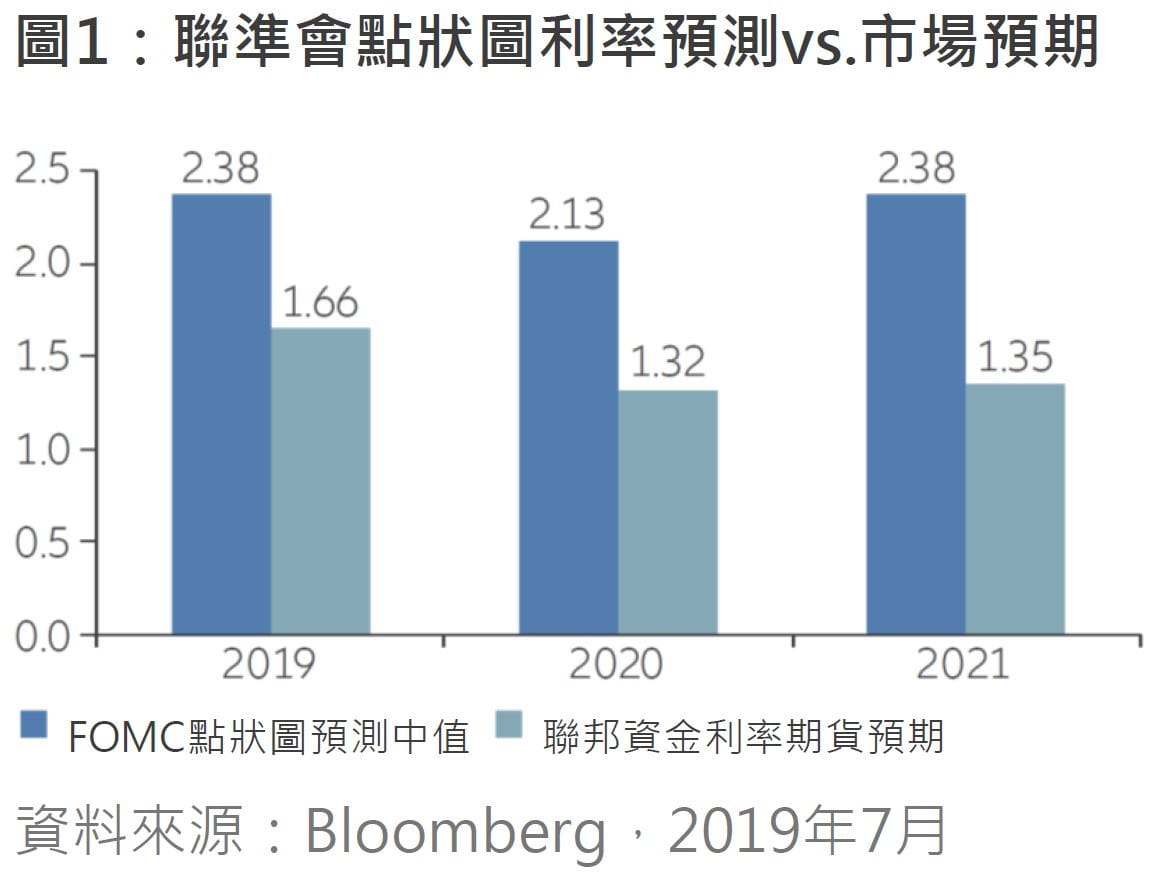

- FOMC最新的利率預測點狀圖顯示,委員們預期2020年將有一次降息,而上次的預測則是認為將有一次升息(圖1)。值得注意的是,17位FOMC委員有七位預期今年降息50個基點。

- 鮑威爾在記者會上明確表示,他在政策利率方面將「採取適當行動」,並指「許多委員如今看到了稍為提高貨幣政策寬鬆程度的理由」。

我們目前的基本預測是聯準會今年9月和12月均將降息25個基點。我們估計聯準會將於2019年下半年啟動降息週期。如果聯準會選擇展開保險型降息週期(稍後解釋),尤其是考慮到全球負殖利率債券不斷增加和美債殖利率曲線倒掛1,降息最早可能出現於7月,儘管這個月就業數據強勁。此外,雖然我們估計聯準會每次將降息25個基點,這個週期並非不可能出現一次降息50個基點的情況──這一切端視經濟數據是否迅速惡化。

1資料來源:Bloomberg,2019年7月。美債殖利率曲線倒掛以3個月期國庫券相對於10年期公債為準

降息週期並非全都一樣:「保險型」降息vs.「衰退前」降息

聯準會啟動降息週期,對風險資產大致有何意義?我們分析1981至2007年間聯準會過去的八個降息週期,得出若干關鍵啟示。

兩類降息週期

我們將聯準會的降息週期分為兩大類:保險型降息週期(insurance cycles),以及衰退前降息週期 (pre-recession cycles)。保險型週期是指 聯準會降息時,經濟並非已經陷入衰退,但面臨成長阻力。衰退前週期是指聯準會降息時,經濟正陷入衰退或已經陷入衰退。1981年以來美國的八個降息週期,剛好有一半是保險型週期,一半是衰退前週期(圖2)。

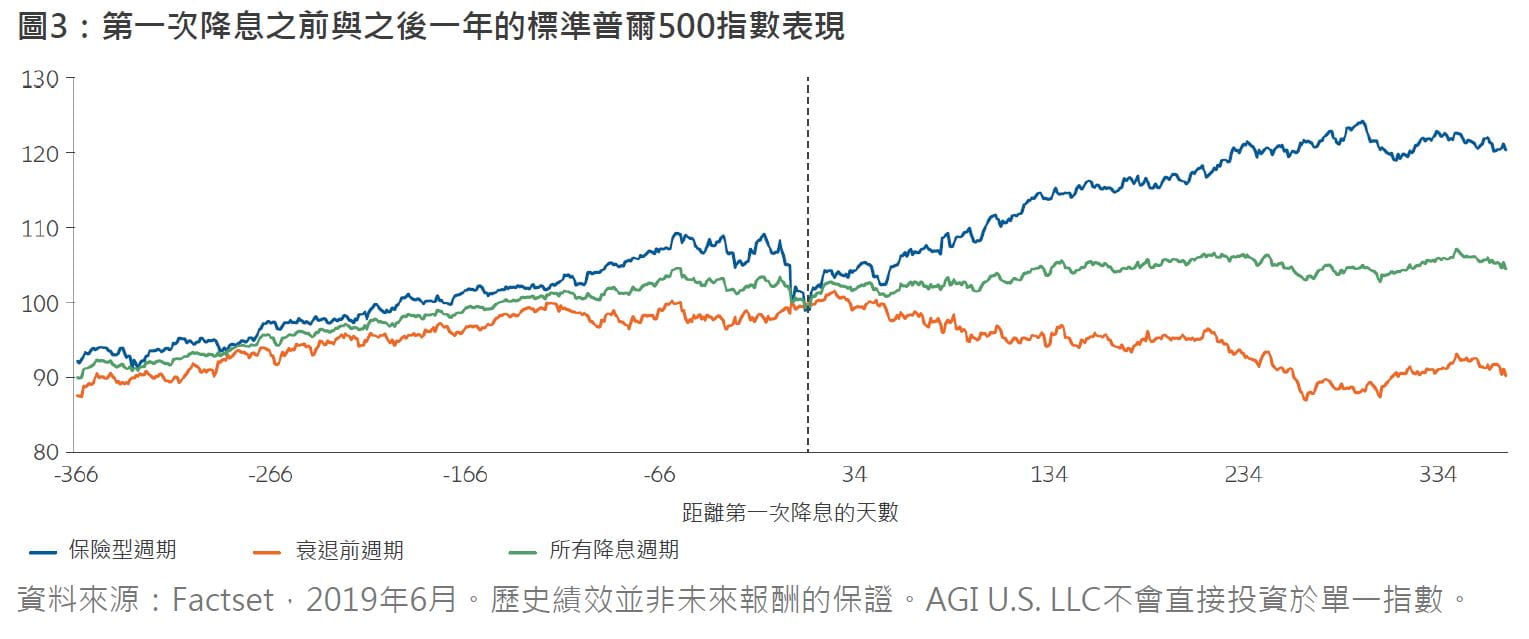

兩類降息週期的風險資產報酬

歷史經驗顯示,保險型與衰退前降息週期期間的市場表現顯著不同。保險型降息週期啟動後一年之內,標準普爾500指數的平均報酬率為20.4%;衰退前降息週期啟動後一年之內,該指數的平均報酬率是 -10.2%(圖3)。這種差異顯示,我們身處美國經濟週期不同階段,可能決定了風險資產對接下來 聯準會降息週期的反應。

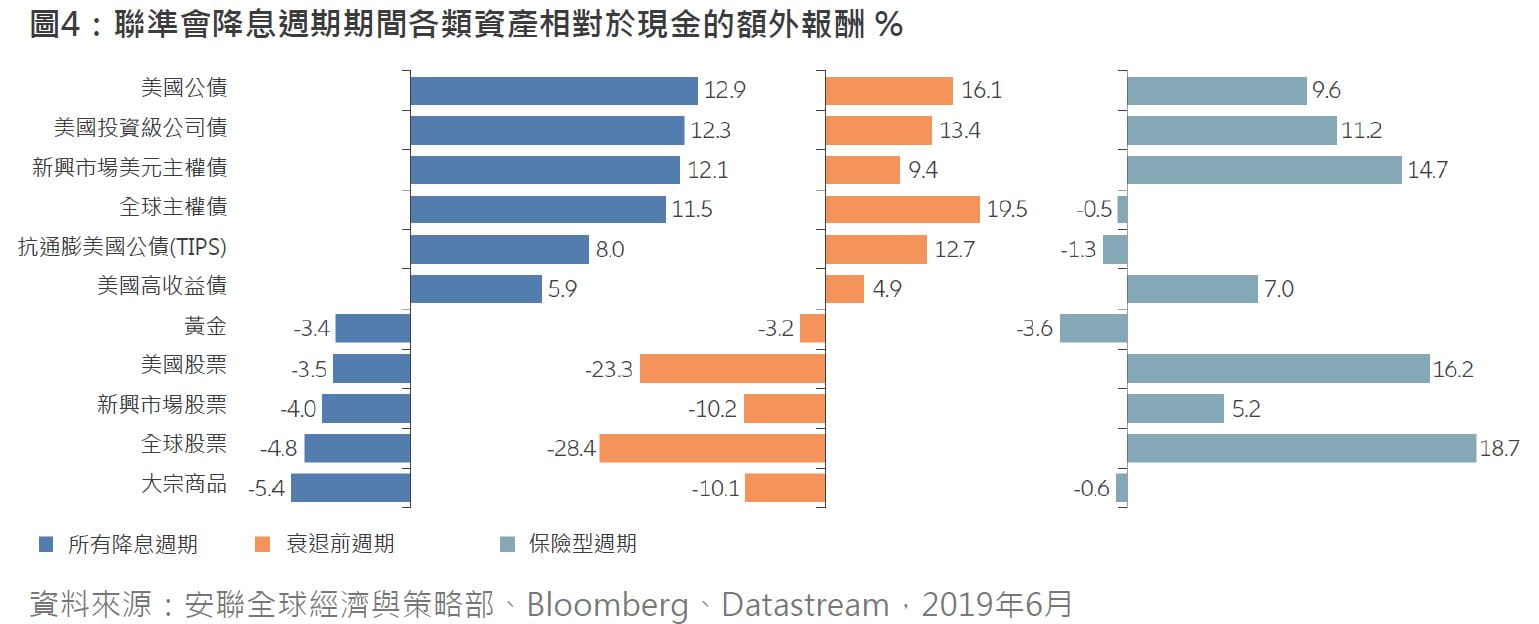

兩類降息週期期間的投資報酬差異主要呈現在股票上:美國、全球和新興市場股票,在保險型週期中的表現均大幅優於在衰退前週期中的表現(圖4)。

有些資產類別則是無論遇上什麼類型的降息週期,表現都差不多。固定收益資產在保險型和衰退前週期中一般都有良好表現,而實體資產(例如黃金和大宗商品)則是在兩類週期中通常都表現不佳。

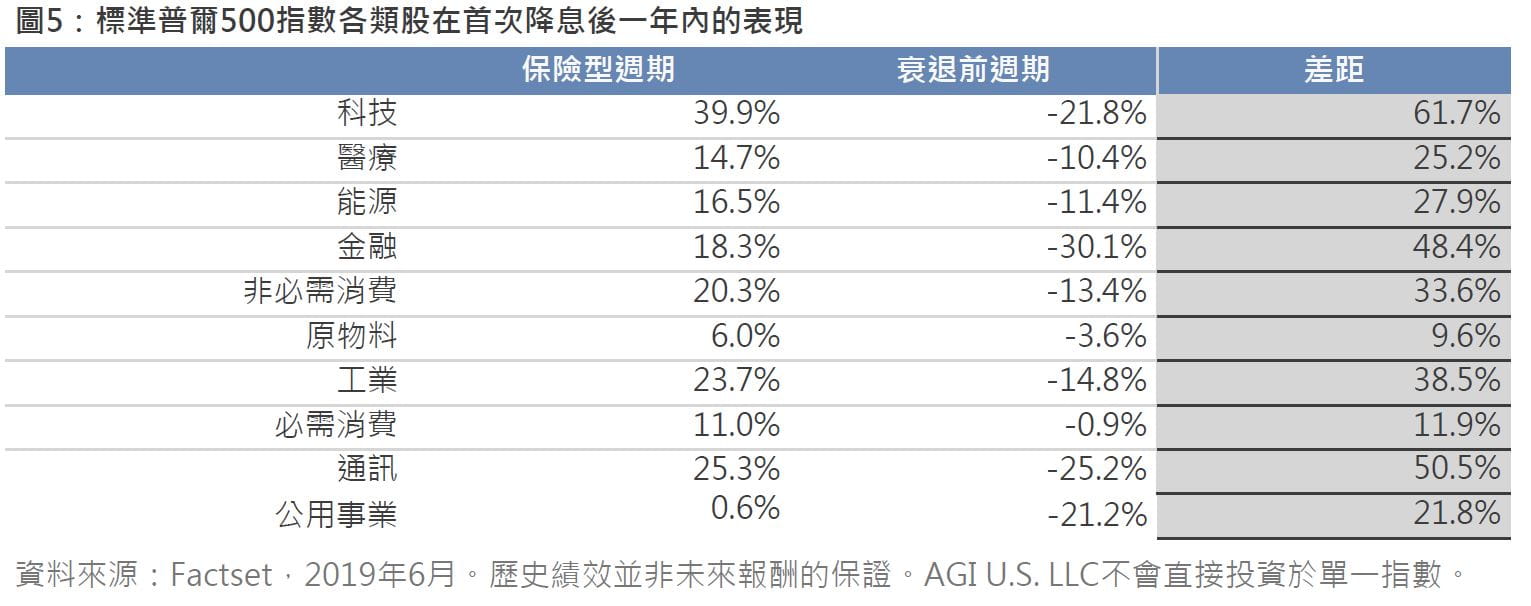

如果以產業分類,景氣循環股(例如科技、工業、非必需消費)通常在保險型週期中表現出色,防禦性較強的類股(例如醫療、必需消費)則表現落後。遇到衰退前降息週期,情況則是通常反過來:景氣循環股表現落後,雖然我們也看到較多防禦類股(例如公用事業)表現顯著落後(圖5)。

接下來的聯準會降息週期應該將是「保險型」

美國經濟──連同全球經濟──無疑正在放緩,但估計不會變成負成長。雖然我們認為經濟已變得比以前脆弱,而且貿易和地緣政治之類的尾端風險(tail risk)揮之不去,我們認為未來六個月間衰退風險並非 迫在眉睫,而聯準會看來將在未來六個月間啟動降息週期。

美國經濟實質成長率料將降低──從2018年的3%降至今年接近2%的水準,2020年再跌破2%。製造業採購經理人指數(PMI)和經濟合作暨發展組織(OECD)領先指標之類的數據也正變弱,而標準普爾500指數成分股獲利成長率今年料將降至個位數低檔,遠低於去年的20%。

但是,美國經濟的關鍵支柱──消費──目前仍保持強健;這非常重要,因為本地消費貢獻了美國國內生產毛額(GDP)近70%。

美國失業率維持在接近歷史低點的水準,目前為3.7%;消費者信心則保持在多年高點附近,雖然最近有些波動。消費支出最近也出現上升趨勢,尤其是非必需消費類別;低利率也可能為房屋和汽車銷售之類的關鍵領域提供支撐。

美國川普總統與中國習近平主席日前在二十國集團(G20)日本峰會期間達成關稅「停火」協議,是略為有利的消息,尤其有利於美國消費者。美中兩國同意「在平等和相互尊重的基礎上」恢復貿易談判,更重要的是美國決定無限期延後對最後3,000億美元中國進口商品課徵關稅──原擬課徵的關稅主要是針對紡織、服飾和鞋履之類的消費品。雖然全球貿易關係緊張的問題仍懸而未決,消費者受又一輪關稅打擊的即時威脅已暫時解除。

1990年代的案例:與當前情況相似之處

聯準會今年稍後很可能將開始降息,而1990年代,與現在相似的經濟情況曾促成兩個保險型降息週期。

1995年,因應通膨壓力減輕,聯準會降息作為保險措施。當時美國通膨率(core CPI,以核心消費者物價指數衡量)從前一年的5%降至2-3%的區間,失業率則從5.6%降至4.0%。美國 目前也出現了類似的通膨和失業率情況:核心通膨率停滯在2%的區間內,失業率則跌至數十年低點。

1998年,聯準會展開又一輪降息週期,因應一項外部衝擊(可能拖累美國經濟成長的亞洲金融危機),預先降息以緩和影響。而在現在,美中貿易關係惡化和關稅措施升級可視為類似的外部衝擊,或將導致經濟放緩;聯準會可能以保險型降息回應這些潛在的衝擊。

投資組合佈局:繼續偏向防禦性和提高資產品質

聯準會或將展開保險型降息週期,而歷史經驗顯示這對風險資產有利,但值得注意的是,今年上半年市場報酬格外強勁,標準普爾500指數漲了將近18%,下半年不大可能延續這種強勁走勢。

但是,根據歷史經驗保險型降息週期有利於風險資產,我們認為主動承擔風險是必要的,在風險資產市場將特別重視防禦型和品質較佳的資產。

- 在美國和全球股票方面,我們繼續偏好「槓鈴」投資法。美國方面,我們看好以往在保險型降息週期中表現出色的一些景氣循環股,包括一些具有長期成長條件的科技股,例如行動支付、雲端運作和網路安全股。在槓鈴的另一頭,我們青睞防禦性較強的類股,例如航空航天/國防、不動產投資信託(REIT)2和必需消費股──它們今年的表現全都落後於科技股,但在成長放緩的環境下通常表現出色。全球而言,我們在成熟市場中繼續看好美股,此外也喜歡若干亞洲和新興市場股市。

- 固定收益方面,我們繼續傾向在美國投資級和高收益債中提高資產品質。因為投資人在目前的低利率環境下必須繼續「追尋收益」,我們認為歐洲和亞洲高收益債也有一些機會可以把握,對以美元為基準的投資人尤其如此。此外,我們繼續看好可轉換債券──它們或許可以使投資人分享到股市上漲的好處。

- 我們繼續加碼持有另類資產,高流動性和低流動性另類資產均持有。另類資產與股票和債券的相關性通常較低,因此是誘人的分散投資工具。我們認為在經濟週期的當前階段,絕對報酬和多空策略,以及私募債權(private credit)、基礎建設債權和股權投資 工具,仍值得投資。

2REIT全名為:Real estate investment trusts,不動產投資信託

【股市資金觀測】降息預期再起 美股資金動能轉強

簡述

由於美國聯準會(Fed)透露出的降息訊號更為明顯,美股上周受到激勵,三大指數周五收盤時多呈現上揚;從資金流向觀察,根據美銀美林引述EPFR統計顯示,包括歐洲、亞洲及新興市場上周股市資金均呈淨流出,美股則是由負轉正,資金淨流入約17.26億美元,市場重拾信心。