【安聯投信政策利率觀點】深入分析,降息的預期與影響

簡述

在降息符合市場預期的「按部就班」以及降息不如市場預期的「先苦後甘」情境下,我們都認為基本面下檔風險有限,暫無衰退疑慮。

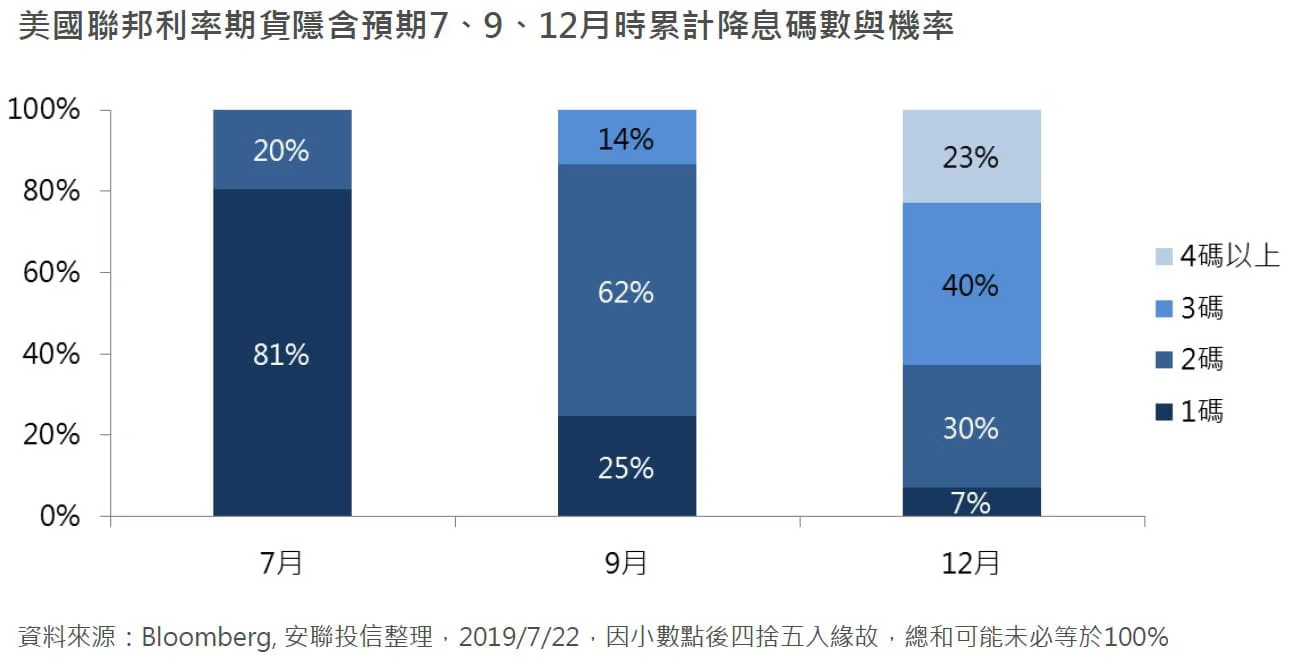

- 聯準會對市場暗示將開啟降息循環,市場對降息預期大幅升溫。截至2019/7/22為止,美國聯邦利率期貨隱含對未來累計降息次數預期如下:

- 上圖的分佈顯示:

- 市場預期7月100%會降息,只是1碼或2碼的差別而已。

- 市場預期到9月為止,高達75%的機率會累計降息2碼或以上。

- 市場預期到年底為止,有63%以上的機率會累計降息3碼或以上。

- 由於市場在聯準會暗示將開始降息後,已經發生了一波慶祝行情,因此後續市場的表現,跟聯準會實際降息的程度是否符合市場預期,有很大的關係。

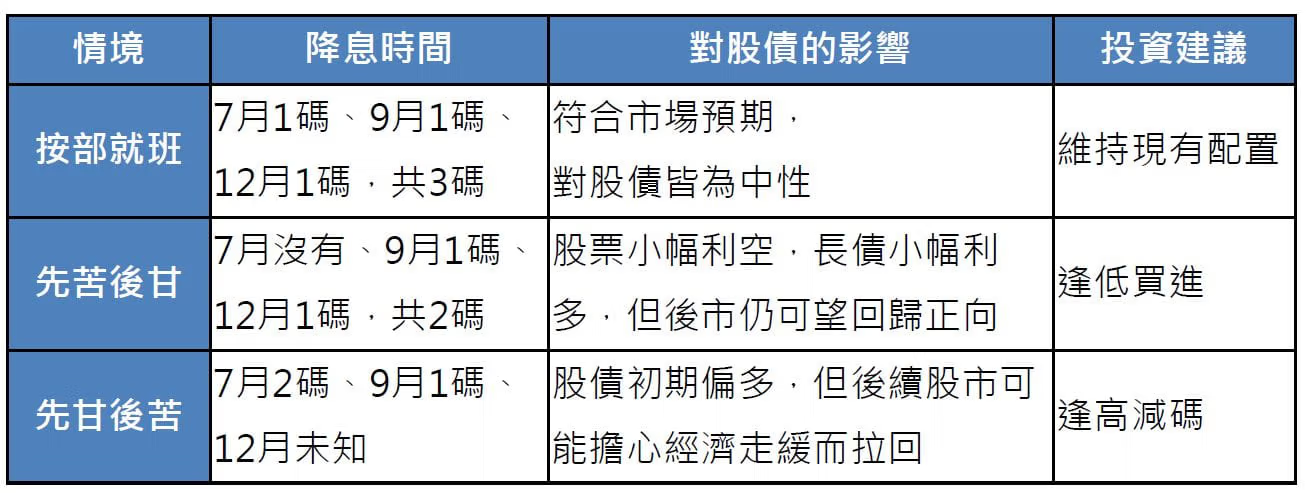

- 根據聯準會實際可能降息的時間與次數,我們預估可能有三種情境:

- 在按部就班的情境下,一切皆符合市場預期,經濟溫和走緩但無衰退風險,因此在投資方面仍建議回歸基本面,以能跟漲抗跌股市的多重資產策略長期持有。

- 在先苦後甘的情境下,實際降息次數少於市場預期,可能會有短期失望賣壓,但隱含的意義則是基本面可能改善,因此後市亦不看淡,投資人可以逢低佈局。

- 在先甘後苦的情境下,實際降息次數多於市場預期,短期可能有一波慶祝行情,隨後市場可能會將注意力轉移到經濟可能更加走緩的事實,因而造成股市拉回。建議投資人若看到聯準會降息的程度比市場預期更加積極,可以考慮逢高減碼。

- 無論結果如何,目前經濟是放緩並非衰退,聯準會降息是採取保險的行動,目的是減少經濟更加惡化的可能,讓市場得以正常運作。

- 根據過去經驗,美國降息循環時,美股表現有好有壞,但降息若是在非衰退期間的「保險型週期」,股市往往因為下檔風險減少,而能順利走升;相較之下,若是經濟已經衰退的「衰退前週期」才降息,則股市多半以跌作收。

投資建議:

- 在降息符合市場預期的「按部就班」以及降息不如市場預期的「先苦後甘」情境下,我們都認為基本面下檔風險有限,暫無衰退疑慮。

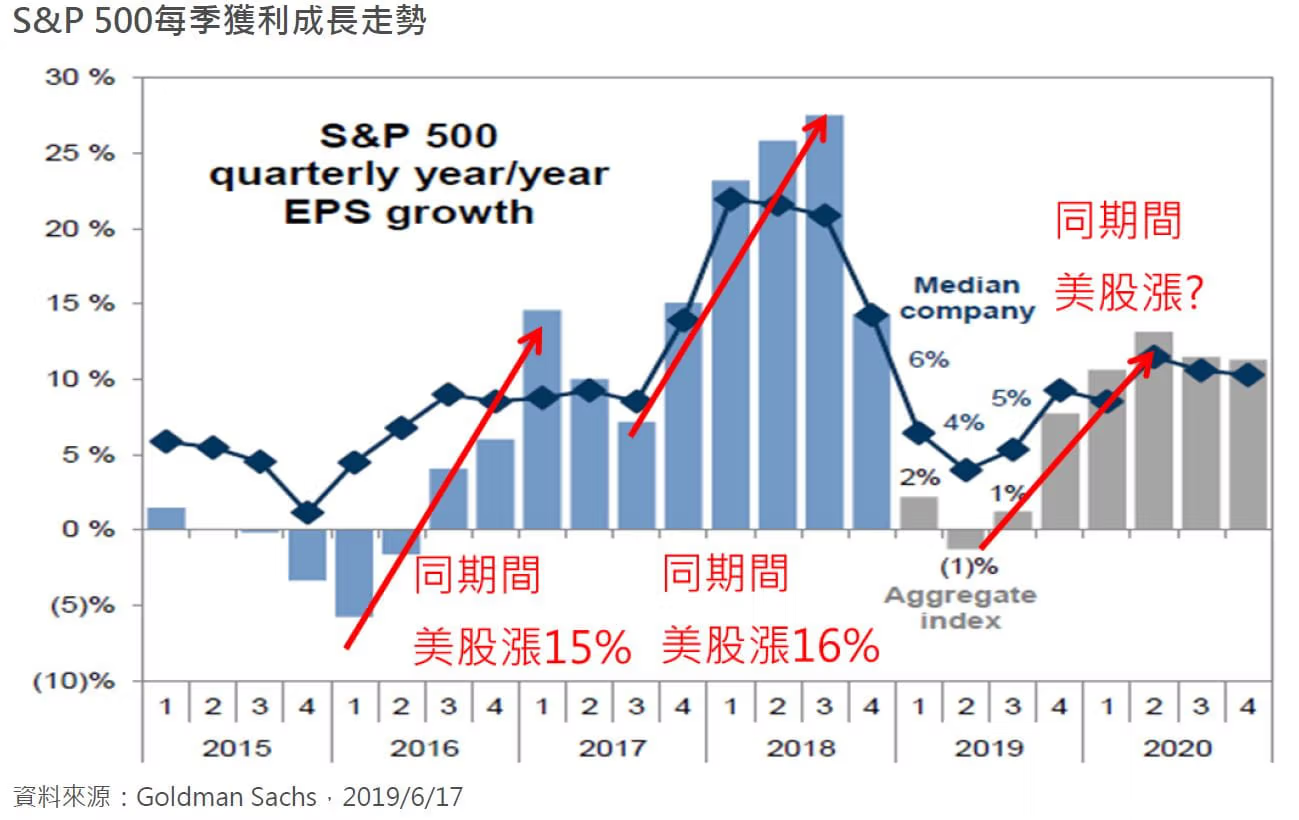

- 美國企業獲利成長可望在第二季見到低點,之後逐季上揚,而過去2次美股獲利成長低檔反轉時,美股都有10%以上的漲幅,因此我們預期在聯準會「保險性降息」的前提下,股市後續仍有上檔空間可期。

- 惟近期仍可能看到市場隨著經濟數據或聯準會發言而震盪,建議投資人仍可以兼具收益與成長動能的多重資產策略參與市場,發揮對股市跟漲抗跌之效。

【事件評析】ECB會議 歐洲央行已準備好行動

簡述

歐洲央行在7月25日的會議至關重要,市場應歡喜迎接新上任的未來領袖。我們預期歐洲央行將重申其欲支撐市場成長及控制通膨的意志與即將執行的實質計畫。