倒掛訊號非末日,逢低掌握後週期機會

簡述

我們認為殖利率曲線倒掛僅是市場進入末升段的宣告,但其他熊市前的過熱指標尚未浮現,因此後市仍有表現空間。且美銀美林統計,股市在面臨高點前2年最低也有30%的報酬紀錄,因此看到殖利率曲線倒掛就錯過後週期是非常可惜的事情

事件說明:

- 昨日(8/14)歐洲經濟數據不佳,歐元區Q2經濟成長率為0.2%,德國Q2季成長則為-0.1%,帶動避險資金流入公債,進而使美、英2國的10年期/2年期公債殖利率曲線出現倒掛。

- 市場普遍認為殖利率曲線倒掛可能暗示景氣衰退即將來臨,造成股市下挫,美國道瓊指數下跌3.05%,標普500下跌2.93%,那斯達克下跌3.02%。

事件評析:

何謂殖利率曲線倒掛?

- 根據經濟學家Arturo Estrella和Tobias Adrian的研究,當美國10年期公債殖利率低於2年期公債殖利率時,就是俗稱「殖利率曲線倒掛」。且在過去40年間,經濟衰退發生前都會發生殖利率曲線倒掛的現象。

殖利率曲線倒掛一定代表經濟衰退?

- 我們認為有三大重點:1. 此次殖利率曲線的預測度有明顯下降、2. 倒掛發生距離股市高點相當遙遠、3. 比倒掛現象更準的指標尚未發出警訊。

- 1. 此次殖利率曲線的預測度有明顯下降:近年來的經濟長期低成長與量化寬鬆壓低了中長期的利率,使殖利率作為經濟展望的參考已逐漸失真。全球央行啟動負利率或零利率政策,也使大量全球資金單純為了尋求收益而流向美債,無關對未來景氣的看法好或壞。

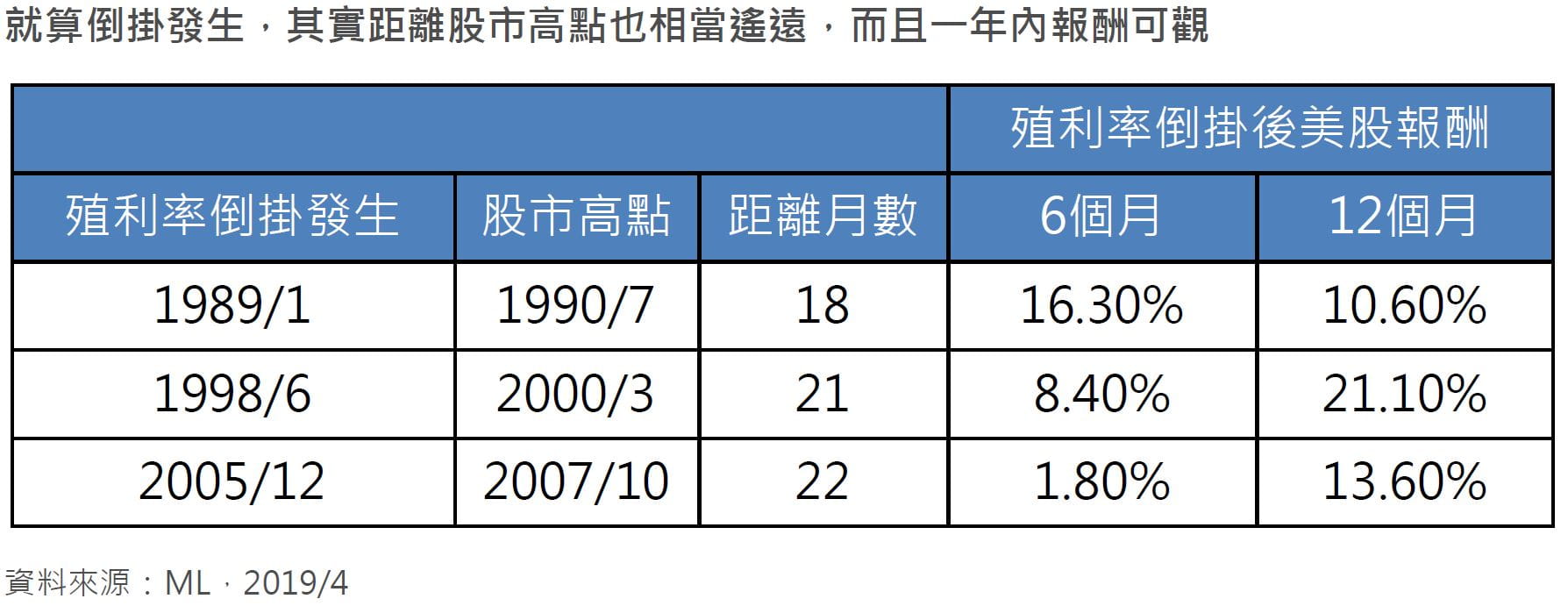

- 2. 倒掛發生距離股市高點相當遙遠:根據美銀美林分析,殖利率曲線倒掛與股市高點的距離長達18-26個月。也就是說,「殖利率曲線倒掛」未必代表股市崩盤就在眼前,應視為市場進入後週期的開頭較為合理。實際上,近3次殖利率曲線倒掛後,未來6個月美股平均報酬為8.83%,12個月平均報酬則為15.1%,且兩者正報酬率皆為100%。

- 3. 比倒掛現象更準的指標尚未發出警訊:美銀美林分析自1968年以來所有的美股熊市,殖利率曲線倒掛的預測準確度僅有71%。相較之下,「過去1、2年股市表現強勁」、「低品質股或動能股領先大盤」、「美國經濟諮商會看好股票」等過熱性指標,預測熊市的準確度都高達86%-100%,且目前也都沒有過熱的跡象。

- 至於殖利率曲線倒掛是否會直接影響經濟?當銀行從長期貸款的利息收入下降,但又需要向短期存款支付較高利息,是有可能侵蝕銀行的盈利能力並引發信貸危機。但聯準會今年可望再降息兩碼壓低短期利率,可望提供流動性並降低信貸風險。

投資建議:

- 綜合以上觀點,我們認為殖利率曲線倒掛僅是市場進入末升段的宣告,但其他熊市前的過熱指標尚未浮現,因此後市仍有表現空間。且美銀美林統計,股市在面臨高點前2年最低也有30%的報酬紀錄,因此看到殖利率曲線倒掛就錯過後週期是非常可惜的事情,建議投資人可以:

- 以兼具收益與成長特質的多重資產作為核心配置,發揮對股市跟漲抗跌的 效果,不放棄後市機會。

- 加碼複合債、多元信用債或是短天期高收益債,善用其相對抗震與身為企 業債的收息能力,在週期中後段的震盪中降波動、尋收益。

- 後續若有任何修正盤勢,都是很好分批佈局的進場點。

- 區域方面,在全球經濟走緩的環境下,我們相對看好基本面較為穩健的美國,且美股在經過此波修正後,預期本益比也回到17倍,為相對合理的水位。若後續市場回穩,建議投資人仍可以美國作為優先加碼的區域,以多重資產方式參與市場並抵禦波動;同時留意新興市場機會佈局,如亞股(台股、中國)、亞債的機會。

安聯收益成長基金與安聯收益成長多重資產基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)

- 企業獲利仍是投資團隊密切觀察的關鍵,Q2財報季表現佳,市場焦點轉向Q3預期,基金股票偏好通信服務與金融、減碼消費與工業,可轉債則增加軟體與Fintech,高收債則側重BB-B級品質較佳公司。

- 基金掩護性買權約為25%至50%區間,若波動加大將伺機增加部位,以受惠震盪市場推升權利金的收益。

- 去年至今三大資產組合持續發揮跟漲抗跌的特性。美國市場基本面仍保持良好態勢,儘管短期波動,但分散資產布局及跟漲抗跌特性相對是投資人進可攻退可守的不錯選擇之一。

安聯四季豐收債券組合基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) / 安聯四季回報債券組合基金(基金之配息來源可能為本金)

- 目前基金維持約10-15%的現金比重以因應市場波動,並配置部分利率型債種如投資級債與公債,可望受惠經濟放緩、利率溫和下行的環境。

- 聯準會降息幅度不如市場預期,風險性資產如股市與高收債則回歸基本面,在高收債配置上維持審慎與精選;此外,在市場震盪時美元相對抗震,配置上相對偏好美元債,以期降低投組波動。

安聯美國短年期高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)

- 本基金投資團隊之目標以保護優先,同時瞄準收益機會。在公司挑選上偏好低景氣循環的公司,也就是深度發掘較不受景氣起伏、且體質穩健的企業,例如居家安全系統、工具設備租賃等支援服務業,以及無線通訊等電信服務等,因此遭遇事件或市場循環影響時,可望相對抗震同時發掘收益機會。

- 自5月3日成立以來,儘管遇到5月初貿易戰升溫、7月聯準會政策調整等事件,基金在市場波動加大情況下的走勢仍然穩健。未來將持續深度發掘上述短存續期高收益企業債,以較低波動參與收益。

安聯中國策略基金/中華新思路基金

- 市場情緒有所改善,但後續仍有變數,預期企業持續尋找解決方案,對獲利及股市干擾中長期將逐漸鈍化,而近期政治局會議重提六個穩,財政政策將持續加利,去槓桿節奏進一步放慢,亦有助於提升信心。後續觀察終端需求狀況,惟個別產業/公司表現或有不同,需密切觀察,此外,預期中國官方仍可望有包括人行降準、減稅降費、資本市場開放、消費刺激等政策釋出,以穩定市場。

安聯台股系列基金(台灣科技、台灣大壩、台灣智慧)

四低時代來臨 品質收益崛起

簡述

在如此低利率、低成長但波動大的狀況下,許家豪提醒,在投資上應持續尋找更佳的收益機會,同時力求降低波動;觀察全球經濟體,美國雖身處貿易爭端核心,但在如勞動就業市場、消費物價指數等基本面向上表現仍有一定水準。