【聯準會政策評析】美國聯準會降息1碼 續擁美元核心資產

簡述

昨日(9/18)美國聯邦公開操作委員會(FOMC,聯準會)決議調降聯邦基金利率一碼至1.75%至2.00%,符合市場預期。儘管聯準會點陣圖看似目前利率已達今年目標水準,但考量貿易不確定性仍持續、全球經濟動能減緩,聯準會仍在後續仍有降息空間,有利於債券資產,投資人可以...

事件說明

- 昨日(9/18)美國聯邦公開操作委員會(FOMC,聯準會)決議調降聯邦基金利率一碼至1.75%至2.00%,符合市場預期。同時調降超額準備金利率以及隔夜附買回利率,降幅達30基本點。此次為聯準會繼7月降息以來之第二次降息,是十年來首見連續2次降息,主要為因應美國貿易政策以及全球經濟放緩所導致的風險。

- 聯準會同時上修2019年美國GDP成長率估至2.2%,較先前的預測上升0.1個百分點;2020 年美國GDP成長率預估維持為2.0%。

- 美股在多空拉鋸下收在平盤附近,三大指數漲跌互見,漲跌幅約在0.2%附近,不過盤中S&P500指數跌幅一度達0.9%,NASDAQ指數更曾跌逾1%。美元指數收盤上漲0.3%到98.5,美10年期公債殖利率則收在1.79%。

事件評析

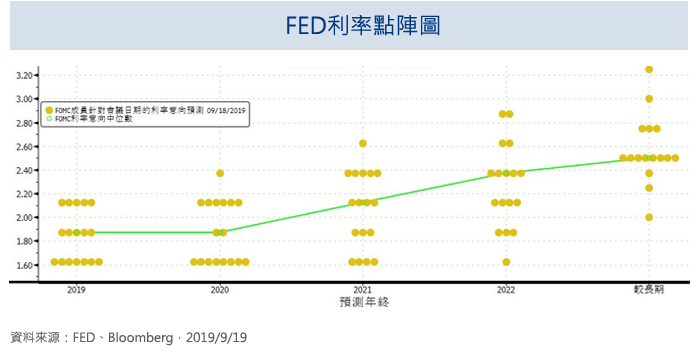

- 由會後聲明及利率點陣圖來看,聯準會認為美國經濟成長動能佳,美國經濟衰退風險仍低,但外部不確定因素造成經濟下行風險升高,本次降息仍為預防性降息。

- 聯準會會後聲明內容與7月大致相同,僅刪除提前結束縮表、及增加出口疲軟之看法。

- 利率點陣圖「中位數」顯示,決策官員預期今年不會再降息、2021和2022年甚至利率還會上升。

- 經濟預測顯示聯準會官員對美國經濟仍具信心。2019 年美國GDP成長率估調升至2.2%,較6月份預測上升0.1個百分點,2020年美國GDP成長率預估維持於2.0%不變;2019及2020 PCE通膨率估均維持不變,分別為1.5%及1.9%。

- 儘管市場認為聯準會仍是鷹式降息,但聯準會其實維持其一貫態度:聯準會已做好準備,在必要時將採取積極行動來支撐市場。由於美國經濟成長動能仍佳、目前仍無衰退風險,加上聯準會已進行2次預防式降息,有助支撐金融市場表現。

- 聯準會主席鮑威爾表示,貿易不確定影響經濟前景,將持續密切關注數據變化,在必要的時候會「積極」做出政策調整,擴大資產負債表規模可能比預期早,但不會是現在。

- 鮑威爾同時表示,降息是為風險提供保險,包括全球經濟增長疲弱以及對貿易政策的擔憂,強調沒有看到或預測美國經濟衰退。

投資建議:

- 儘管聯準會點陣圖看似目前利率已達今年目標水準,但考量貿易不確定性仍持續、全球經濟動能減緩,聯準會仍在後續仍有降息空間,有利於債券資產,投資人可以:

- 以複合債作為債券核心配置,除了分散風險外,也不漏接任何投資機會。

- 看好聯準會持續降息的投資人,可考慮拉長債券存續期間,強化債券的資本利得,例如全球公債,或是為長久環境計畫而發行的綠色債券。

- 希望降低波動的投資人,可以考慮降低存續期間,以強化收息為主,例如多元信用債券,或是短天期高收益債,善用其相對抗震的特性,在週期中後段的震盪中降波動、尋收益 。

- 但考量經濟僅是降溫,並非悲觀,投資人亦須保留風險性資產的部位:。

- 以兼具收益與成長特質的多重資產作為核心配置長期持有,發揮對股市跟漲抗跌的效果,不放棄任何機會。

- 美國仍是經濟成長的火車頭、並支撐美元維持高檔,建議多重資產的核心部位可以以美元強資產為主。

- 保留部分現金,若股市出現較大的拉回,可以適度逢低佈局,分批買進,特別是留意新興市場,如亞股(台股、中國)、亞債的機會。

基金策略:

安聯四季豐收債券組合基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) / 安聯四季回報債券組合基金(基金之配息來源可能為本金)

- 目前基金維持彈性現金比重以因應市場波動,並配置部分利率型債種如投資級債與公債,可望受惠經濟放緩、利率溫和下行的環境。

- 聯準會利率政策保持中立彈性,風險性資產如股市與高收債則回歸基本面,在高收債配置上維持審慎與精選;此外,在市場震盪時美元相對抗震,配置上相對偏好美元債,以期降低投組波動。

安聯綠色債券基金

- 綠色債券發行機構主要是進行環境解決方案或支援工作。

- 目前基金存續期間長達7.8年,有利於在降息環境下創造資本利得,且目前組合95%以上為投資等級債,投資區域也有近9成在成熟市場,面臨市場波動可望有相對抗震的表現。

安聯美國短年期高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)

- 本基金投資團隊之目標以保護優先,同時瞄準收益機會。在公司挑選上偏好低景氣循環的公司,也就是深度發掘較不受景氣起伏、且體質穩健的企業,例如居家安全系統、工具設備租賃等支援服務業,以及無線通訊等電信服務等,因此遭遇事件或市場循環影響時,可望相對抗震同時發掘收益機會。

- 自5月3日成立以來,儘管遇到5月初貿易戰升溫、7月聯準會政策調整等事件,基金在市場波動加大情況下的走勢仍然穩健。未來將持續深度發掘上述短存續期高收益企業債,以較低波動參與收益。

安聯多元信用債券基金(本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金)

- 目前存續期間仍控制在2-4年之間,不特別對利率走勢做太大的押注,預期主要報酬仍以企業債的利差為主。金融債部位以高優先清償債為優先,降低信用風險;非金融債則持續集中在短存續期的債券。信評分佈方面,集中在BBB~BB級,以較佳的長期風險報酬比為目標,並減碼CCC級債。另外配合股市震盪,伺機放空股票指數期貨以作為投資組合避險。

安聯收益成長基金與安聯收益成長多重資產基金(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)

- 企業獲利仍是投資團隊密切觀察的關鍵,Q2財報季表現佳,市場焦點轉向Q3預期,基金股票偏好通信服務與金融、減碼消費與工業,可轉債則增加軟體與Fintech,高收債則側重BB-B級品質較佳公司。

- 基金掩護性買權約為25%至50%區間,若波動加大將伺機增加部位,以受惠震盪市場推升權利金的收益。

- 去年至今三大資產組合持續發揮跟漲抗跌的特性。美國市場基本面仍保持良好態勢,儘管短期波動,但分散資產布局及跟漲抗跌特性相對是投資人進可攻退可守的不錯選擇之一。

安聯中國策略基金/中華新思路基金

- 市場情緒有所改善,但後續仍有變數,預期企業持續尋找解決方案,對獲利及股市干擾中長期將逐漸鈍化,而近期政治局會議重提六個穩,財政政策將持續加力,去槓桿節奏進一步放慢,亦有助於提升信心。後續觀察終端需求狀況,惟個別產業/公司表現或有不同,需密切觀察,此外,預期中國官方仍可望有包括人行降準、減稅降費、資本市場開放、消費刺激等政策釋出,以穩定市場。

安聯台股系列基金(台灣科技、台灣大壩、台灣智慧)

- 短期難料、聚焦長期,長期持續看好包括5G/AI/車用電子/雲端伺服器/速度提升/物聯網等成長趨勢,並關注貿易戰的影響與發展適時調整。2019年總體經濟成長趨緩、後續央行立場與動向亦值得追蹤留意。

【股市資金觀測】市場雜音仍多 多重資產抗震

簡述

貿易情勢趨緩及美國宣布降息,市場對風險資產信心略微回復,進而拉升股市動能;從資金流向觀察,根據美銀美林引述EPFR統計顯示,除歐洲及拉美股市資金呈現淨流出外,包括美國、亞洲及全球新興市場資金均為淨流入狀態,其中美國更以207.30億美元的淨流入表現最受青睞,流入資金連續兩周維持成長態勢。