Active is: Thinking without limits

低利時代 靈活致勝

簡述

左邊低利籠罩,右邊通膨疑慮,投資人或許會覺得被卡在了中間,不知如何才能保護並增進自己的儲蓄。此時,投資人該如何重新思考投資組合布局,才能讓自己的投資向目標持續邁進呢?

重點提示:

|

在去年新冠疫情危機最為嚴重之際,全球主要國家央行紛紛出手干預,且規模史無前例,作為包括降息、購買政府債券等,為全球經濟注入龐大流動性。主權債殖利率應聲落至歷史低檔:德國10年期公債落入 -0.9%,美國10年期公債則掉到0.5%。

儘管債券殖利率近期的攀升,很容易讓人覺得情勢將有所轉變,但我們認為這種觀點不盡然正確。或許利率真的會從目前水位略微走升;然而,卻有大量證據顯示利率仍將維持在歷史相對低檔。

事實上,無論從長期經濟趨勢或近期發展觀察,諸多因素都顯示出利率將會更長的時間維持於低檔。面對如此前景,投資人的當務之急便是重新思考,如何讓投資組合可以更有效的因時制宜

成長減緩抑制利率走勢

首先來看一下長期因素,這些促成政府債市長達40年多頭的力量,目前看來仍無消退跡象。除非相關因素消失,否則就此斷言轉折將臨,未免言之過早。

其中有兩大因素助長了利率的走低,包括了過去10年經濟成長和通膨的減速,以及長期通膨預期的持續下滑。名目債券殖利率的走勢緊跟名目GDP成長率,故隨經濟成長放緩,利率和債券殖利率往往也會趨緩。在此前提下,利率值代表著一種均衡,在投資的資本需求與可滿足該需求的儲蓄供給之間取得平衡,而減緩的成長傾向會抑制投資資本的需求,從而加重了利率的下行壓力。

同樣地,如果長期名目成長率上揚,也會升高資本需求,並進而推升利率。不過,在可預見的未來應該不會發生這種情況。主要原因包括人口結構、當今經濟的變動本質,以及生產力成長率減緩。這些因素的匯聚,不僅壓抑了資本需求,也導致供給增加。

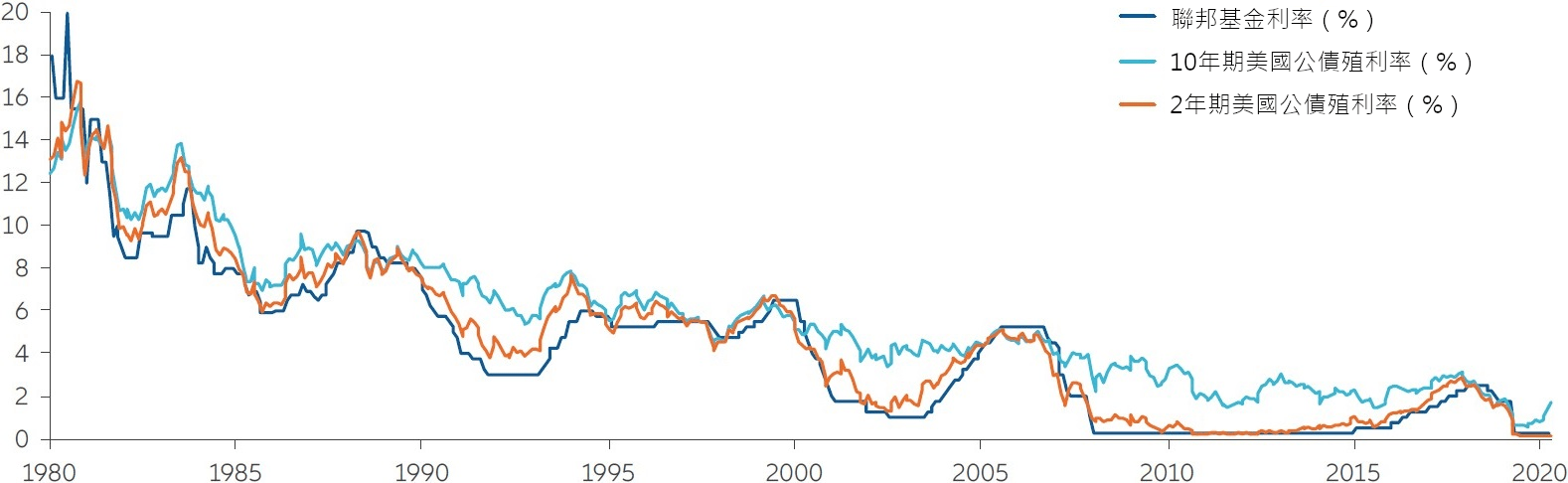

圖:利率和殖利率數十年來持續下探

聯邦基金利率和美國公債殖利率(1980-2021年)

資料來源:Refinitiv Eikon Datastream、彭博、安聯環球投資

全球積蓄“淹腳目”

已開發世界的人越來越長壽,改變了人口結構平衡,勞動人口與前幾代相較之下明顯減少。全世界儲蓄因而出現過剩局面,這些資金急於找到可長駐的安全資產,債券市場毫無疑問的主要選擇。

與此同時,能夠讓這些儲蓄資金發揮效益的機會卻更稀少。因為已開發經濟體展開了長期轉型,從資本密集產業和製造業轉向輕資本、服務導向產業,從而降低了投資資本需求。

強化此趨勢的另一股力量來自於生產力成長率的減緩,導致長期經濟擴張動能減弱,並進而抑制了投資資本的需求。

如此造成的結果便是資金豐沛,能投資的機會卻相對短缺,從而加重了利率的下行壓力。所有這些因素都屬於長期性質,而且根深蒂固–沒有哪一項看來有機會迎來轉折。

債務處於歷史高檔

此外,全世界的債務自全球金融危機後便不斷累增,無論是公共債務或私人債務皆然,而自新冠肺炎疫情於2020年爆發以來更普見債台高築。儘管在利率極低之際融資容易,但龐大的債務負擔卻可能壓縮未來的經濟成長,不得不把生產性投資的現金流,挪來償債。同時,一旦利率無預警上揚,也將使得借款人更易陷入困境。

鑒於主要已開發經濟體的債務水位創下歷史新高,央行被迫面對著重大難題。利率一旦大幅調升,就可能導致現有債務高台面臨挑戰,並損及政府和金融市場的穩定。因此,通膨持續高於利率的金融抑制局面,將成為貨幣政策的必要工具,以確保借款人的債務得以延續維持。但對於四處搜尋較高收益率以保護個人儲蓄資產的投資人而言,如此現象將帶來重大挑戰。

實際上,央行的重心與方向已逐漸轉移。10年前屬於實驗性質的量化寬鬆政策,目前早已成為常態。各國央行現在最在乎的遠非盡速為當前政策找到退場出口,而是對經濟提供的支持夠不夠–擔心的是施力太少,而非太多。

因此,毫不令人意外的是,雖然今年和明年的經濟活動有可能強勁復甦,但所有跡象都顯示,貨幣政策會延續寬鬆格局。市場預期美國聯準會縮減債券購買計畫會放緩腳步循序漸進,不至於在2023年之前進行升息。在歐元區,貨幣政策則可能維持更加寬鬆。

綜合以上所述因素都明顯指出,已開發國家最可能的發展前景是,位於歷史低檔的利率格局將延續數年,如此一來,恐將導致安全資產的報酬率趨近於零。

對投資組合的啟示

投資人該如何因應如此狀況?創造穩定收益的難度已日益增加。同樣的,身處如此金融壓抑的年代,想要保有金錢購買力也持續讓人持續傷透腦筋。那麼,如果投資人有意跳脫傳統資產、追求更高收益率的話,又該如何分散布局並管理風險呢?

- 把投資組合想成一根槓鈴–為了克服這些難題,投資人應該把他們的投資選項視為一根兩端各負重一組資產的「槓鈴」:一組適合用來保護資本(包括主權債、信用債和類現金),另一組則用來追求資本成長與收益(包括新興市場債、股票和私募市場資產,後者如基礎建設股權和債權及私募信用債)。投資人可以從中選擇自己想要的資產類別,搭配出各種多元資產組合,以期結合兩組資產的優勢,並設定相符的期望目標。

- 保持靈活方為上策–過去幾年的發展突顯出現今投資市場的一大特性:情勢瞬息萬變。面對情境可能快速變動的大環境,各種資產的最適搭配自然也得因時制宜。因此,在投資組合的布局上便需要動態應變以因應經濟情勢的改變,以確保分散投資效益,並在風險管理上保持敏捷。

- 思考可長可久的投資組合–在部分投資組合的改變上不妨以恆久配置的角度進行思考。尤其未來的情況將會演變成,傳統的股票/固定收益平衡投資組合將逐漸往股票靠攏:舉例而言,70%債券搭配30%股票的正統平衡型投資組合,可能會變成50%:50%的比例。較為積極的60股票:40債券投資組合,或許會變成80%股票搭配20%債券,或甚至變成100%股票加上針對股票風險進行的複合式避險。同時,為了創造資本成長和更高的收益率,也會顯著增加對於私募市場資產的布局;一般機構投資者的多元資產投資組合在這類資產上的配置比重有可能達到20%。

過去四十年來促使利率穩步趨向零水位的這力量仍然存在,且在可預見的未來恐將持續處於主導地位。在此情況下,投資人的資產配置法則也應隨之調整,且風險管理和分散投資的方法也需更為靈活,才能有效因應這市場情勢變化無常的年代。

【安聯投信 獨立經營管理】

投資涉及風險。投資的價值和收益可能會上升也可能下降,投資者可能無法收回全部投資本金。過往表現不代表未來表現。本文僅基於提供資訊為目的。本文不構成購買、出售或持有任何有價證券的投資意見或推薦,也不應被視為出售要約或招攬購買任何有價證券之要約。本文中所表達的觀點和意見如有變更,恕不另行通知,這些觀點和意見是發行時本公司或其關係企業之觀點和意見。本文所使用之數據來自各種被認定為可靠的來源,但無法保證其正確性或完整性,本公司對於因使用這些數據而引起的任何直接或間接損失不承擔任何責任。不論形式為何,複製,發布,提取或傳輸本文內容都不被允許。本文所述之投資機會未考慮任何特定人士的特定投資目標、財務狀況、知識、經驗或特定需求,因此無法獲保證。投資人不能以本文取代其本身之判斷,且應完全為其投資及交易決定負責。

1674387

安聯環球投資加入地球資產管理人倡議計畫

簡述

全球領先主動式資產管理業者安聯環球投資宣布加入地球資產管理人 (One Planet Asset Managers、OPAM) 的倡議計畫。