【基金快訊】關鍵八問,掌握台股大勢 - 與台股金獎團隊操盤手對談

簡述

2020年新冠肺炎無預警出現,帶來前所未見的衝擊與改變,主要央行大幅寬鬆,推升全球股市,2021開年,台股指數一舉站上萬五,展望後市,有何機會與風險?投資策略如何因應?那些產業或成長趨勢值得留意?

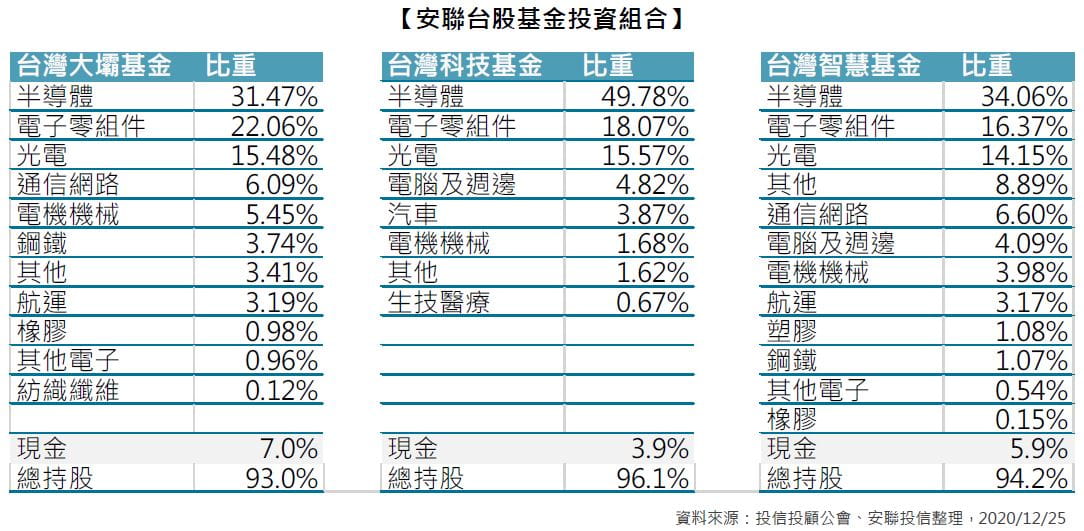

安聯台灣大壩/台灣科技/台灣智慧基金

2020年新冠肺炎無預警出現,帶來前所未見的衝擊與改變,主要央行大幅寬鬆,推升全球股市,2021開年,台股指數一舉站上萬五,展望後市,有何機會與風險?投資策略如何因應?那些產業或成長趨勢值得留意?我們特別邀請安聯台灣科技基金經理人廖哲宏及安聯投信全權委託投資管理部主管葉穎娟,進行線上對談,即時掌握台股局勢及因應策略。

Q1. 對整體台股後市看法?

對台股展望維持正向,因為推升行情的兩大關鍵因素-資金及基本面依然樂觀,儘管市場擔憂評價問題,但透過主動選股仍可發掘報酬機會。

Q2. 潛在風險因素有那些?應觀察那些事件?

展望未來,新冠肺炎疫情、中美摩擦及市場對股市評價偏高的憂慮都是潛在風險因素,需要持續觀察,但因為疫苗問世、政府應對準備較佳,即使近期英國日本等地疫情升溫,並未影響需求,對股市影響也不大,至於中美關係需要觀察美國新總統上任後是否出現變化。

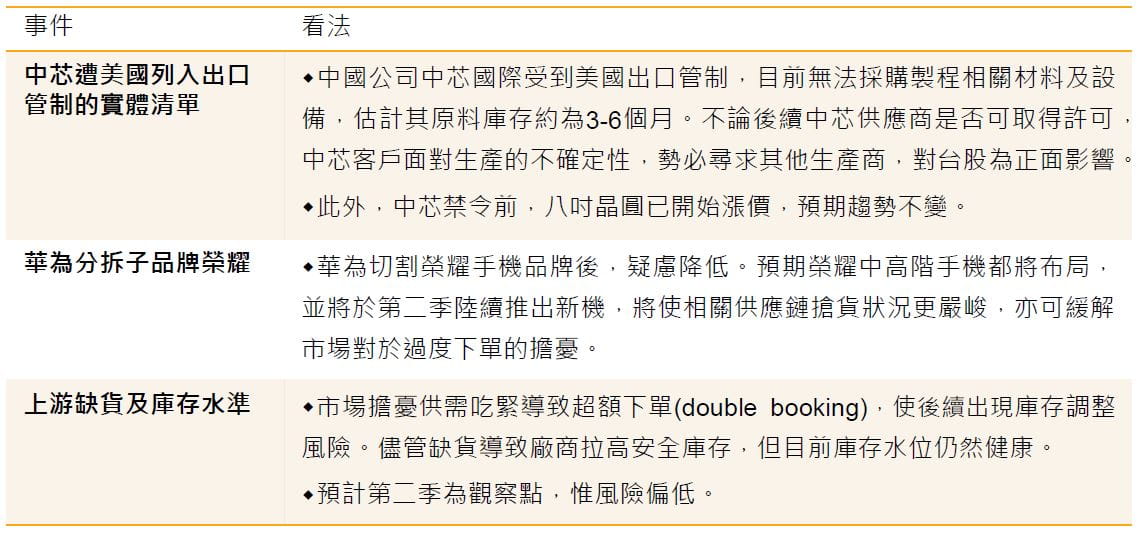

近期觀察事件則有中芯禁令、華為分拆榮耀、上游缺貨及庫存水準。

Q3. 對2021年科技產業的展望?

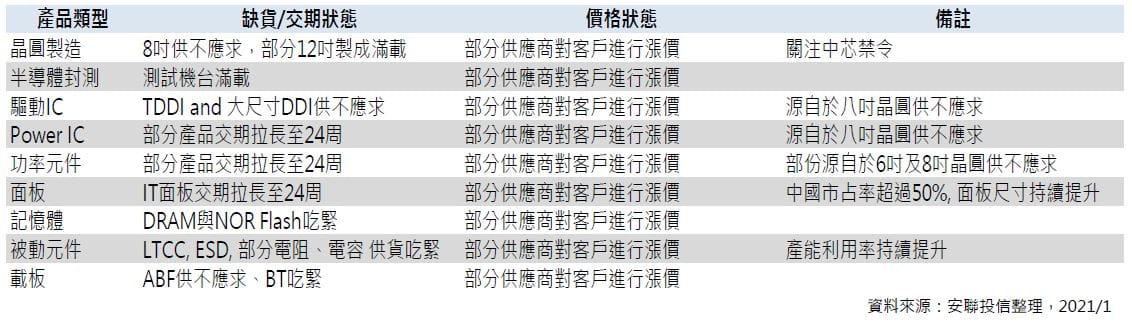

2021年整體科技展望正向。生產活動及需求大幅回溫,整體庫存水位偏低,許多零組件供需仍非常吃緊,去年第四季已出現缺貨漲價氛圍,目前包括晶圓代工、封測、IC、記憶體、載板、面板以及分離式元件(discrete)等供需吃緊至少持續至2021上半年,也顯示終端市場需求強勁。

2021是期待復甦的一年,除了2020年受惠疫情在家工作的筆電族群,目前看法較謹慎,其他如手機、消費型產品、汽車電子等相關看法均較為正面。

就選股方向,應更重視未來2-3年結構性成長趨勢,以汽車類股為例,過去兩年表現相當不理想,在低基期下,2021年銷售量應會復甦大幅成長,但若看未來結構性成長機會,汽車電子或電動車(EV)發展才是關鍵。另外,帶動科技產品規格升級的高速傳輸,如3G到4G到現在的5G,也是聚焦重點。

在手機方面,目前沒有看到2021年會有全新的功能,但可以期待許多規格的滲透率走揚,如5G、飛時測距感測(ToF)相關、可摺疊手機等。

總結來說,短線看好缺貨漲價題材動能,中長期成長趨勢則持續關注AI(人工智慧物聯網)、車用電子、雲端伺服器、高速傳輸等。

Q4. 目前科技有哪些缺貨漲價族群?對那些較具信心/不具信心?

2021上半年供需吃緊零組件整理如下方表。

至於信心度,最終仍要回歸股價表現。有些產業結構較佳,市場願意給予較高評價,以DRAM產業為例,由於產業在整併過後較有穩固且有秩序、全球僅剩三家主要業者,這波股價反應也較快,DRAM的合約價今年第一季才陸續要漲價,但股價在去年第四季已非常強勁,展望後市,若需求端未有太大變化,漲價趨勢可能延續3-4季。

但是,也有些族群因產業展望有限,中長期被市場保守看待,如大尺寸面板雖去年大幅漲價、今年第一季續漲,但因先前供過於求、中國積極擴廠,且應用主要為出貨量穩定的電視,結構不佳。

Q5. 對2021年傳產類股的展望?

回顧歷史,2008-09年金融海嘯造成供給產能緊縮,在需求恢復時,因終端庫存過低,使2009年傳產製造端全年訂單滿載,無淡季可言。此次受到疫情影響,情況更嚴峻,因全球各地分段重啟經濟、需求復甦拉長,供給端無法跟上,加上又有航運運能吃緊,使供給和需求間的傳導出現更大落差。

就類股觀點,傳產短線可關注景氣循環題材,但選股仍偏好具長線題材性成長性的族群,而非過多訂單追逐過少供給帶來的短期漲價機會,並持續關注供需變化、動態調整。

- 短期循環題材:如鋼鐵、航運、紙類、玻璃陶瓷等。景氣循環題材受惠需求復甦,因產能有限、擴產有難度,上半年可望續強。其中,貨櫃航商近期股價大漲,主要為過去不景氣下, 產業已整合到三家主要聯盟,供給端較有秩序,加上缺櫃問題,預期在農曆春節前,貨櫃航運價仍可能續漲,特別是歐洲線。

- 長期成長趨勢:如自動化資本支出、電動自行車、衣鞋代工等應有表現空間。其中,自動化相關族群過往每次循環約2-3年,但受惠疫情,趨勢加速並延長循環。此外,因為這次疫情,使一些體質較差、管理能力不足或較小的代工廠商被市場淘汰,但有很多台廠因較具優勢而存活下來。

- 再生能源趨勢:儘管最近離岸風電、再生能源、太陽能等股價表現較為平淡,但RE100*已是全球趨勢,除了政府政策推力,國際品牌對供應商也有要求,相關題材值得持續關注。

*RE100是由氣候組織與碳揭露計畫所主導的全球再生能源倡議,加入企業必須公開承諾在2020至2050年間達成100%使用綠電的時程,並逐年提出規劃。

Q6. 今年股市最高點是否將在第一季?

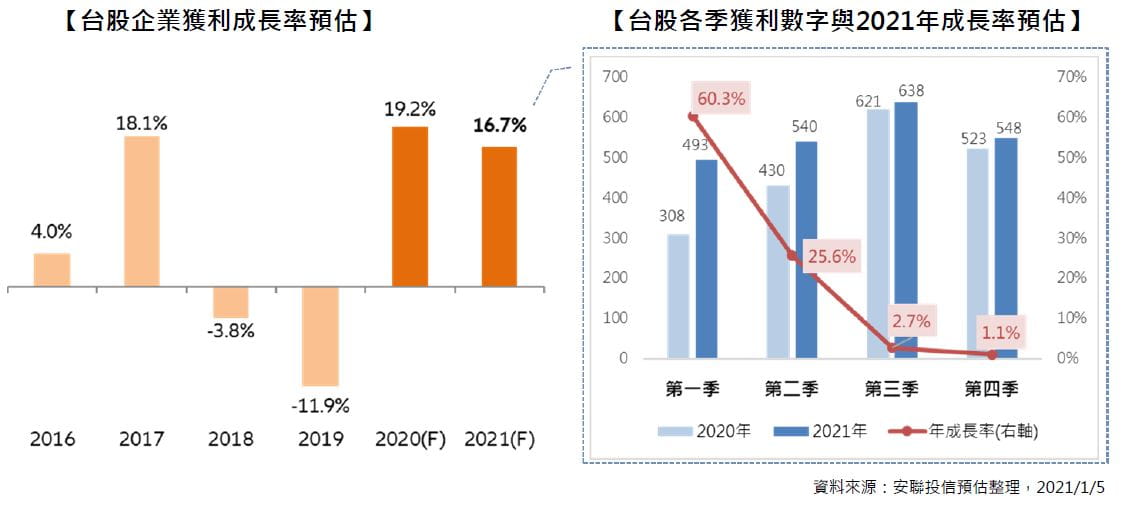

安聯投信預期2021年整體獲利成長將近17%,受去年第一季低基期影響,今年成長率高點將在第一季,下半年成長率較為平淡,但股市的走法未必如此。

回顧過往,當企業獲利成長率由負轉正時,台股加權指數也會脫離谷底向上。觀察較近期的2017-18年,2017年第一季企業獲利成長率也是當年度最高,達到30%,之後下滑,但台股指數並未隨之回落,全年仍緩步向上。

此次受疫情影響,台股企業獲利2020年第一季表現不佳,但隨後企業獲利好轉,台股加權指數也隨之反轉向上,預期在基本面走揚、企業獲利持續正成長、科技產業能見度也更為明朗下,台股可望續強。

Q7. 台股若有健康修正,預期幅度?

整體來看,在資金動能及基本面支撐下,預期台股2021年行情看法正向,研判應無大幅拉回風險,但漲多之後,仍可能出現健康修正或短期拉回,不排除修正幅度可能達5-10%。

預期修正的短期觸發點可能為:(1)公司法說會召開後利多不漲而引發獲利了結壓力,或(2)發生庫存調整風險,但目前應不用太擔心。若遇股市修正,應為好的進場布局機會。

Q8. 在家工作/遠距學習相關題材在2021年的機會與風險?

就傳產來看,疫情發生初期,家居飾品相關族群(如窗簾)需求走強,但其後股價回落,一方面市場擔心疫情過後需求將減少、另方面原物料漲價也影響企業毛利。不過,就長期角度觀察,因全球供應商減少,台灣廠商仍具優勢。

科技方面,2020年筆電為最受惠族群,雖然目前較為謹慎看待,但筆電至今仍供不應求,訂單能見度應可看到今年年中,若遠距需求持續,Chromebook需求應可延續,遊戲機也會是受惠族群之一,但投資建議可著重於零組件相關機會。

【基金快訊】2021年 續抱難以取代的經典

簡述

收益成長組合透過成長股、可轉債與高收益債各1/3的方式佈局強勢美國資產,期望長期對股市跟漲抗跌並創造優秀的總報酬。