【安聯投信投資透視】投資亞債的四個關鍵理由

簡述

中國的穩定需求和亞洲中央銀行的努力支撐了亞洲的經濟增長。亞洲債券提供有吸引力的收益率,特別是與成熟國家的債券收益率通常較低甚至負利率相比。亞洲信貸基本面整體保持穩定,公司債務水平普遍較低,資產負債表上保持充足的現金水位。我們對中國債券市場的中期前景依然樂觀,這要歸功於政府政策持續努力平衡增長和穩定,以及更加開放、整合化市場的趨勢。

較高的收益率和分散多元化並不是吸引固定收益投資者進入亞洲的唯一理由,該地區債券市場規模龐大且不斷增長,加上具有改革意識的政府正為維持經濟增長提供必要的政策支持。

重點提要

- 中國的穩定需求和亞洲中央銀行的努力支撐了亞洲的經濟增長。

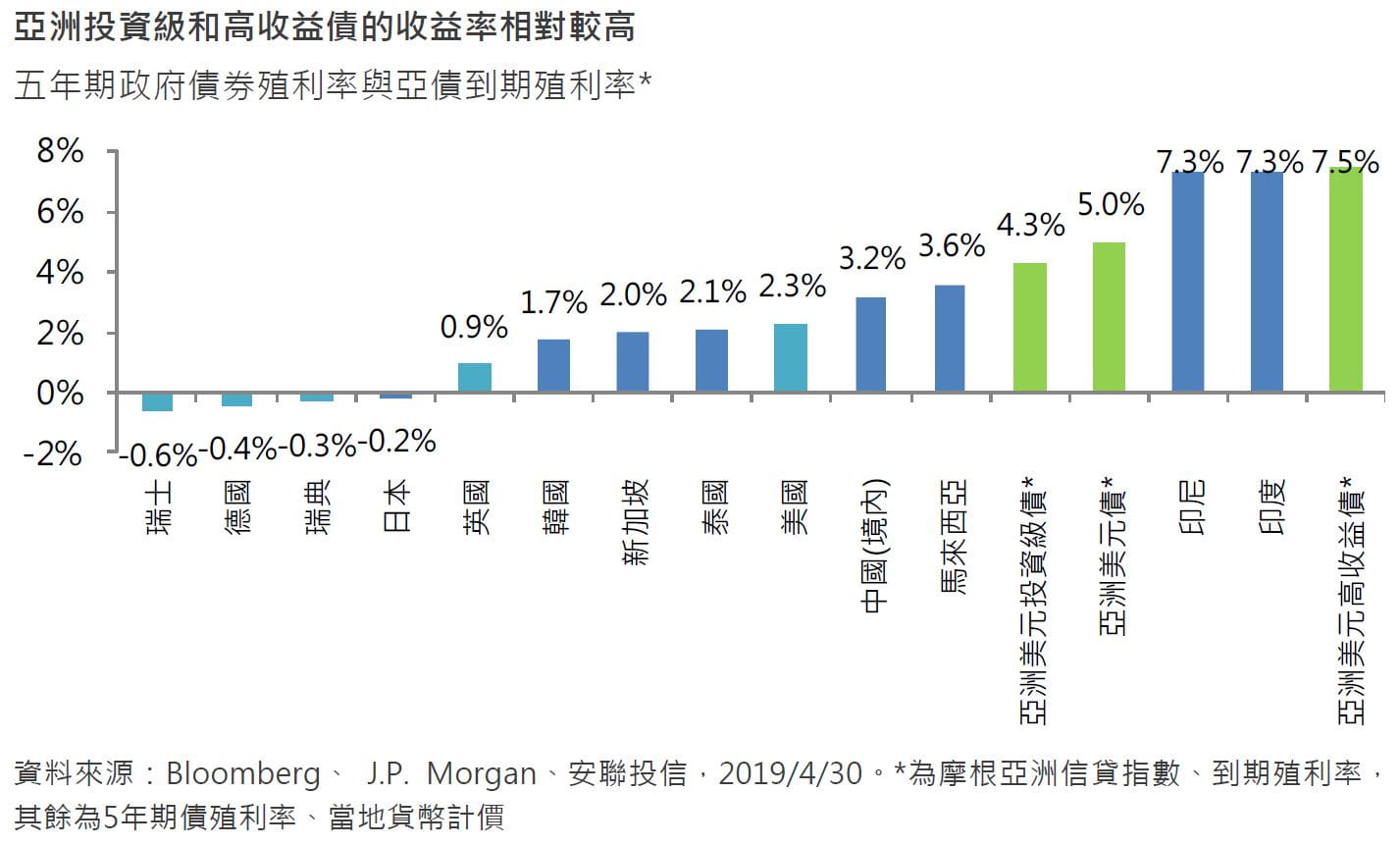

- 亞洲債券提供有吸引力的收益率,特別是與成熟國家的債券收益率通常較低甚至負利率相比。

- 亞洲信貸基本面整體保持穩定,公司債務水平普遍較低,資產負債表上保持充足的現金水位。

- 我們對中國債券市場的中期前景依然樂觀,這要歸功於政府政策持續努力平衡增長和穩定,以及更加開放、整合化市場的趨勢。

由於許多亞洲國家專注於其經濟和政治體系改革,為該地區經濟增長和投資提供了強大的潛力,在大多數成熟國家仍處於超低甚至負利率的環境下,為尋找收益的投資人提供了絕佳機會。

投資亞洲債券的四個關鍵理由

1. 亞洲債券提供了寶貴的收益率潛力

穩定的收入來源對投資人有益,但在許多成熟國家並不容易找到足夠的收益機會。據彭博社報導,負利率債券總額已接近10兆美元。相比之下,亞洲債券──尤其是美元計價債券──提供具有吸引力的收益率潛力。

- 亞洲以美元計價的投資級債券評價仍然合理,截至4月30日,到期收益率為 4.3%。(假設今日購買這些債券並持有至到期,到期收益率表示潛在的年度回報。)

- 截至4月30日,亞洲以美元計價的高收益債券到期收益率為7.5%,高於過去 10年的歷史平均水平。

2. 亞債市場需求擴增且規模不斷增長

近年來,亞洲債券市場的規模越來越大,總計約1兆美元的美元計價債和約13兆美元的當地貨幣計價債。亞洲經濟體在全球舞台上的快速增長,尤其是中國,亞洲投資者將資金投資在本地,也推動了市場發展。

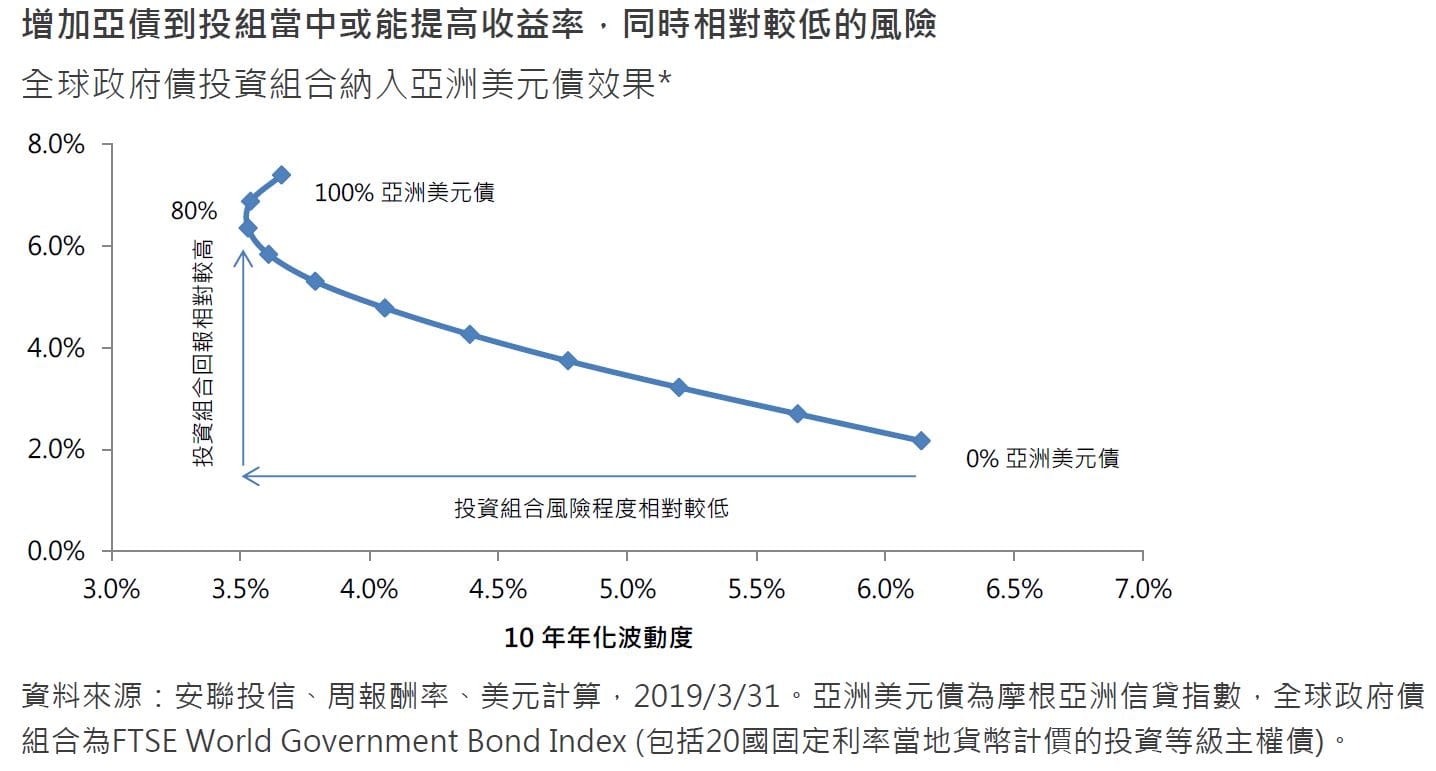

3. 亞洲債券有助於分散全球債券投資組合

尚未投資於亞洲債券的投資人應注意其分散全球債券投資組合多元化的能力。如下圖所示,亞洲美元計價債券不僅有助於提高回報,還可降低投資組合風險。

4. 亞洲經濟前景光明

我們對亞洲的整體前景持樂觀展望,進一步支持我們對亞洲債券的正向看法。 政府政策的措施持續支撐該地區的增長,這在中國最為明顯,官方一直在為經濟注入更多流動性,並使貸款更容易取得。 我們認為中國政府將繼續微調其政策立場,以應對潛在的 外部風險。

隨著貿易緊張局勢持續,全球增長軌跡可能會保持低迷,我們認為全球央行也將繼續維持中性或低利率環境,以幫助抵禦全球增長活動的進一步放緩,對亞洲債券市場持續是利多因素。

投資意涵

隨著總體經濟環境的發展,我們預期市場將繼續波動,但這些事件實際上為投資人提供了在固定收益市場找到具有信心且評價吸引人的機會。為了管理風險,投資人應繼續採取主動管理的投資方法,監控可能會影響央行政策的油價變化和通膨預期,同時密切關注全球地緣政治發展。

但只要全球各央行維持低利率,預期投資者將傾向於「風險更高」、收益率更高的資產類別,而不是「更安全」、收益率更低的投資,這將有助於亞洲債券市場的正向發展。以下是我們建議投資人考慮的主要想法:

- 在整體的亞洲債券領域,尋找具有吸引力之標的以提高收益潛力,特別是以美元計價的債券。

- 與投資級債相比,亞洲高收益債券提供更好的價值。我們預計相對強收益將在2019年繼續推動亞洲高收益債券的表現,信貸基本面仍然大致穩定,預期不會有廣泛的系統性風險。

- 中國債券是一個有趣的資產類別,它們正被納入廣泛使用的全球指數,這可能會吸引大量資金流入,進而推動中國的境內債券市場。此外,中國的債券市場已經是全球第三大債券市場,官方已宣布對外國投資者實行免稅政策,這可能將使境內人民幣債券更具吸引力。

【安聯投信投資透視】年中展望:貿易與政治為最大挑戰

簡述

金融市場2019年初表現強勁之後,突然變得相當波動。全球經濟看來日益分裂,而我們的年中展望指出,貿易和政治局勢緊張將繼續令市場不安。雖然目前的問題沒有簡單的答案,我們建議投資人致力運用ESG投資,追尋收益,並選擇主動式投資管理