【基金快訊】美國短年期非投等債展望 - 視訊會議摘要

簡述

伴隨全球經濟復甦,債市也來到轉折點,面對聯準會後續貨幣政策及利率走向的不確定性加大債市波動,我們認為安聯美短高將提供解決方案。

安聯美元短年期高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)

伴隨全球經濟復甦,債市也來到轉折點,面對聯準會後續貨幣政策及利率走向的不確定性加大債市波動,我們認為安聯美短高將提供解決方案。因為聚焦在較短存續期及較高品質的安聯美短高兼具了誘人且相對低波動的收益機會,也將受惠於美國持續好轉的企業體質及經濟活動。此外,在充斥低票息、長天期的債市環境中,安聯美短高擁有具吸引力息收、較短天期,並可望提供較佳的風險調整後報酬。安聯美元短年期高收益債券團隊經理人James與Steven,為您分享更多精彩洞見。

Q:近期市場波動大,對於債券投資是否隱含風險?

債券主要風險來源有三種:利率、信用以及流動性。

利率風險部分,通膨現在為主導聯準會貨幣政策的最主要因素,從一開始的二手車、居住成本及能源,到通膨現象近乎全面性地展開,市場對通膨的預期也漸由暫時性轉向為持續性。根據利率期貨判斷,在俄烏衝突前市場預估今年聯準會升息會達七次,在俄烏衝突爆發後則降至四次,然而市場會依據後續釋出的經濟數據、官員言論,乃至於地緣政治發展來機動調整,唯一確定的是今年會是利率波動較大的一年。

信用風險部分,現階段美國企業違約率不論是投資級或是非投資級皆遠低於歷史平均,且升息不代表違約率會上升,因違約率走升僅會在經濟顯著放緩時出現。現今美國消費者手握大筆超額儲蓄,加上薪資上漲提振消費意願,連帶支撐美國經濟成長及改善企業財務健康。綜合以上我們認為預計到2023年前企業信用品質皆有利於非投資級債券投資。

流動性風險部分,前段時間債券流動性得益於聯準會在疫情後啟動的購債計畫,然而在貨幣政策轉向後購債計畫也將停止。

Q:美短高團隊如何因應上述風險?

利率風險方面,在升息環境我們縮短存續期,並以高票息作為保護,目前投組的目標平均存續期低於兩年,低於BB級別的4.8年,更遠低於投資級別債。我們建議投資人應避免低票息或是高溢價的標的。

信用風險方面,須仰賴更審慎的基本面分析。安聯美短高團隊不只參考信評機構,更建立團隊獨有的信用評分模組,從量化的獲利能力、償債能力、資產品質,到質化的公司治理、商業模式,全方面建立對投資標的的認識與掌握。

流動性風險方面,基金標的交易皆於次級市場完成,以確保券商及交易商的選擇多元且穩健。同時,基金專注於美國資產投資,較不易受全球流動性的快速變化影響

安聯美短高產品並未追蹤特定指標,這也使得團隊操作更加靈活,不論是在再投資標的選擇,或是整體投資組合產業分布,都能以維持投組穩定並加強收益為標的選擇出發點,為產品獲取較佳的風險調整後報酬。

Q:投資團隊是否有看到殖利率曲線倒掛的跡象?有甚麼因應措施嗎?

一般來說,如果聯準會成功控制通貨膨脹回歸長期2%水準,使30年期公債殖利率高於長期通膨預估,則目前長天期公債確實有其吸引力。但考量聯準會未來可透過賣長債來避免倒掛,加上退休基金、壽險公司對於長期資產的需求,我們認為短期內發生殖利率曲線倒掛的機率很低。再者,投組中約1/3債券可能提前買回並提供我們再投資的機會,故短期殖利率上升對於投資組合收益率的加強有正面影響。

Q:可能造成投資組合信用利差擴大的主要原因?

投資級債來說,儘管升評和企業負債比皆優於歷史數據,今年利差仍然擴大,我們認為主要原因在於企業將資金用於購回庫藏股而非償還債務,然而在非投資等級債並無發現此現象。我們對於信用利差的預期仍多取決於公司體質及經濟前景是否轉變,而非短期情緒面影響。

Q:近期的地緣政治衝突對於美短高投資組合是否有影響?

近期地緣衝突帶來最大的影響多反映於通貨膨脹。從企業加大資本投入、供應鏈瓶頸,到ESG議題促成的能源轉型加速,各因素皆推高通膨,在全球化下,個別國家發生供應阻礙勢必對此產生潛在的負面影響;然而在美國,特別是能源產業,反而是另類贏家。檢視美短高投資組合,總曝險於近期衝突地區相當低,且在過去六個月,安聯美短高團隊已檢視各標的公司對於成本轉嫁及供應鏈管理能力,以確保投資組合的最高品質。

另一方面,回顧過往歷史,區域型戰事未必能對美國本土經濟帶來衝擊。以1990年代的科索沃戰爭為例,當時美國仍能以高科技、高生產力、高消費力來確保高經濟成長;以古鑑今,現今美國消費者擁有高儲蓄及高消費意願,足以支撐後續經濟增長,只要此趨勢未有明顯改變,對於美國資產影響即有限。

Q:現在是否為投資美短高的機會點?

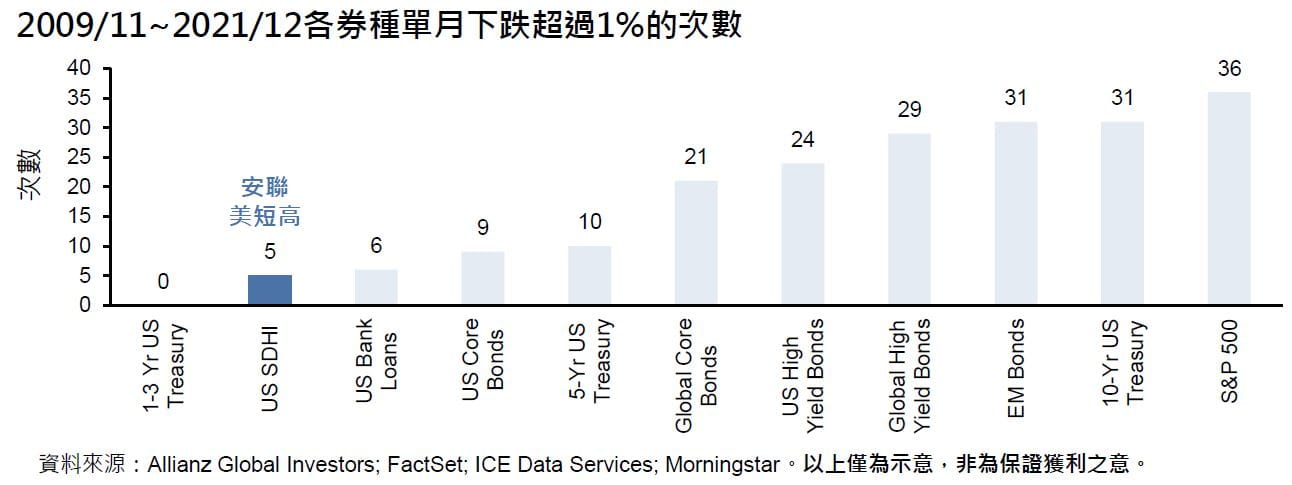

由於「利率」將是今年各類債券的主要壓力,在美債殖利率有向上壓力的環境下,美短高相對公債、投資級債或新興市場債等承受的利率彈升壓力是較低的,因此考量每單位存續期的收益率,美短高較各券種更具吸引力 。

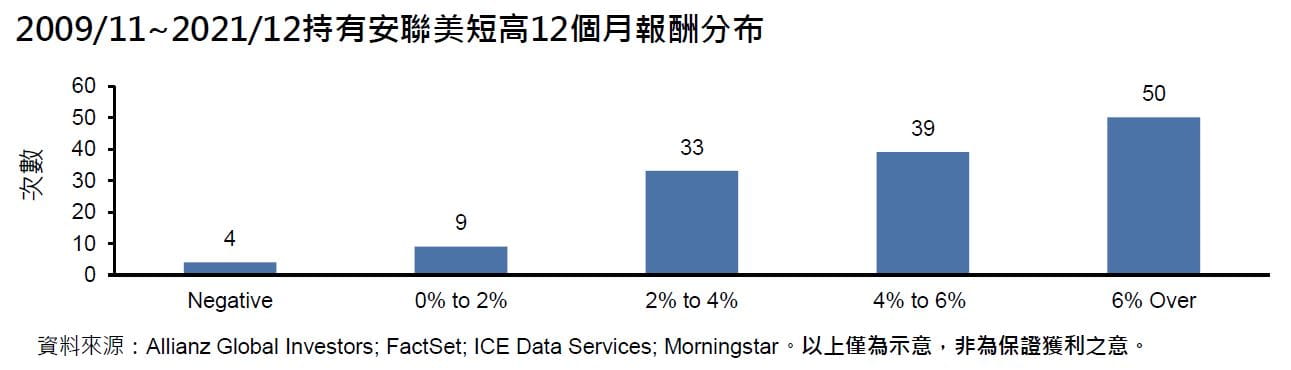

投資安聯美短高並無所謂的「最佳時機」,因安聯美短高最大的產品目標在於資本保護,而非追逐資本利得空間,操作先求穩再求收益率的加強。參考歷史數據,安聯美短高以追求較高穩定性為核心精神,因此也相當適合作為布局收益的核心部位 。

安聯投信獨立經營管理〡 安聯證券投資信託股份有限公司 104台北市中山區中山北路2段42號8樓 客服專線:02-8770-9828

本基金經金管會核准或同意生效,惟不表示本基金絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除善盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前,應詳閱本基金公開說明書。基金應負擔之費用(境外基金含分銷費用)已揭露於基金之公開說明書或投資人須知中,投資人可至公開資訊觀測站或境外基金資訊觀測站中查詢(公開說明書備索)。匯率變動可能影響基金之淨資產價值、申購價格或收益。基金因短期市場、利率或流動性等因素,波動度可能提高,投資人應選擇適合自身風險承受度之基金。基金投資之風險包括政治、社會或經濟變動之風險、市場風險、利率風險、債券交易風險、債券交易市場流動性不足之風險及投資無擔保公司債、可轉換公司債、次順位公司債及買賣斷債券之風險、匯率變動之風險;基金或有因利率變動、債券交易市場流動性不足級定期存單提前解約而影響基金淨值下跌之風險,同時或有受益人大量贖回時,至延遲給付贖回價款之可能。本文所載資料,包括任何意見、估計或預測,均來自或本諸我們相信可靠的來源,但不保證準確或全面。提供上述資料,毋須負任何法律責任。任何人因信賴此等資料而作出或改變決策,本身需承擔一切風險。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。新興市場證券之波動性與風險程度可能較高,且其政治與經濟情勢穩定度通常低於已開發國家,可能影響本基金所投資地區之有價證券價格波動,而使資產價值受不同程度影響。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。高收益債券基金適合欲參與資產具長期增長潛力之投資人。相較於公債與投資級債券,高收益債券波動較高,投資人進場布局宜謹慎考量。投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重。基金投資無受存款保險、保險安定基金或其他相關保障機制之保障,投資人須自負盈虧。*安聯投信總代理之盧森堡系列基金(AGIF)及發行之境內基金,配息級別其配息可能由基金的收益或本金中支付(AMg2級別除外),或配息前未先扣除應負擔之相關費用(如AMg級別)。任何涉及由本金支出的部分,可能導致原始投資金額減損。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。本公司於公司網站揭露各配息型基金近12個月內由本金支付配息之相關資料供查詢,投資人於申購時應謹慎考量。安聯投信總代理之境外基金部分類股配息可能由基金的收益或本金中支付,或配息前未先扣除應負擔之相關費用,任何涉及由本金支出的部份,可能導致原始投資金額減損。投資前請詳閱基金公開說明書有關投資風險之說明。有關境外基金配息金額之決定,係由境外基金機構根據已取得之資本利得及股息收益狀況,並考量基金經理人對於未來市場看法,評估預定之目標配息金額。若本基金因市場因素造成資本利得及股息收益狀況不佳,將可能調降目標配息金額。

【經理人評論】借助靈活的資本再配置 降低利率風險

簡述

隨著美國通貨膨脹率升至四十年來最高水準,聯邦準備理事會已經明確表示將收緊貨幣政策,希望既能穩定物價,又能防止經濟過熱。